清科半年报:2016上半年82家中企上市,A股IPO融资额同比降幅近八成

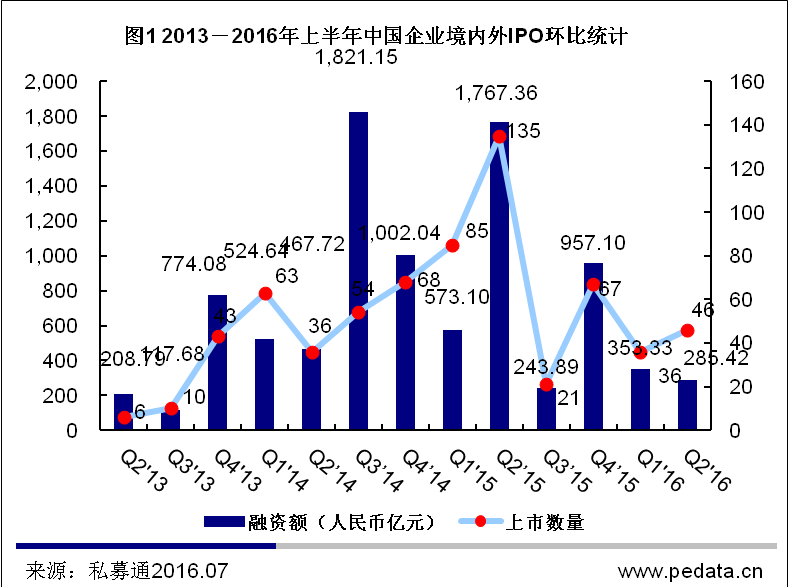

2016年上半年共有82家中国企业融资638.74亿元人民币,其中,61家中企在境内上市,融资294.70亿元,21家中企在海外上市,融资344.04亿元。

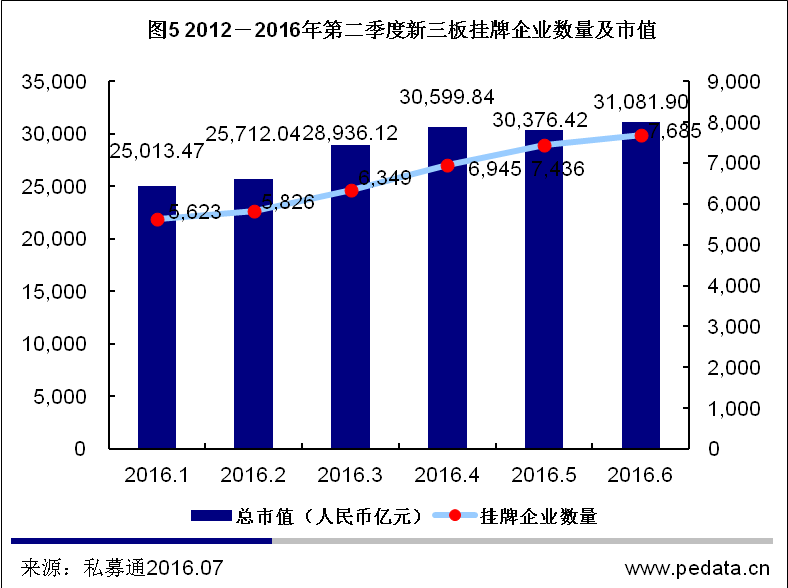

大中华区著名股权投资研究机构清科研究中心近日发布数据显示:在清科研究中心关注的海外16个市场和境内3个市场上,2016年上半年共有82家中国企业融资638.74亿元人民币,其中,61家中企在境内上市,融资294.70亿元,21家中企在海外上市,融资344.04亿元。此外,截至2016年6月30日,新三板累计挂牌企业达7685家,总股本4634.93亿股,总市值超过直逼3万亿。2016年上半年新增挂牌企业2556家,其中6月挂牌数量较4、5月份有明显下降,仅有249家。

IPO市场回暖,全球中企上市数量达82家

2016年上半年,共有82家中国企业在境内外资本市场上市,合计融资638.74亿元人民币,平均每家企业融资7.79亿元。从上市市场来看,中国企业在境内上市数量上超过境外市场,但总的融资额仍是海外市场表现更优,平均融资额也与境外市场有较大差距,仅为境外市场的约1/3。具体来看,境内方面,61家上市中企融资294.70亿元;境外方面,21家中企赴海外上市,合计融资344.04亿元。

2016年上半年,全球经济形势不佳,IPO市场遇冷,加上IPO市场的复苏速度向来较慢,故而预计海外市场IPO低迷的状态将延续一段时间。而国内上半年IPO数量与2015年上半年IPO热潮相比仍有一段差距。

| 表1 2016年H1中国企业境内外IPO市场统计 | |||||

| 市场 | 融资额(人民币亿元) | 比例 | 上市数量 | 比例 | 平均融资额 (人民币亿元) |

| 境内市场 | 294.70 | 46.1% | 61 | 74.4% | 4.83 |

| 境外市场 | 344.04 | 53.9% | 21 | 25.6% | 16.38 |

| 合计 | 638.74 | 100.0% | 82 | 100.0% | 7.79 |

来源:私募通 2016.07

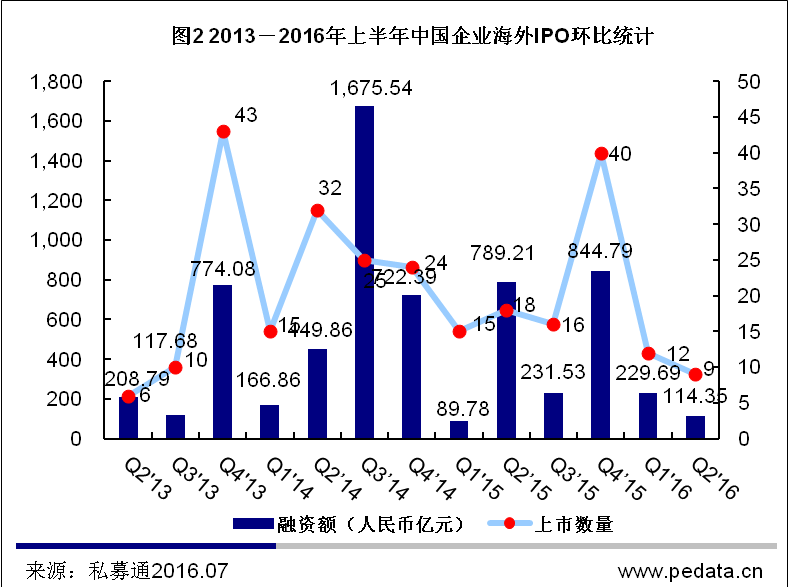

中企海外IPO继续回落,中银航空租赁表现亮眼

2016年上半年,共有21家中国企业在海外6个市场上市,上市数量同比下降36.4%,环比下降62.5%;21家中企合计融资344.04亿元人民币,同比下降60.9%,环比下降68.0%。中企二季度在海外市场的最大一笔融资额是在香港主板上市的“中银航空租赁”,单笔融资74.14亿元。

2014年是中概股集中爆发的一年,随后2015年上半年A股上涨使得境外上市遇冷。2015年前三季度中企赴境外上市持续低迷,直到境内A股于2015年7月停摆之后,海外上市才在第四季度出现了明显回升。2016年第二季度的海外市场继续延续第一季度的冷淡态势,而国内IPO情况逐渐从IPO暂停的节奏中恢复正常,但与此同时证监会的审批速度有所放缓。伴随着跨界并购和借壳上市方面新规的出台,整体监管趋严。

市场分布方面,2016年上半年海外上市的21家中国企业分布于香港主板、香港创业板、纳斯达克证券交易所、纽约证券交易所、澳大利亚证券交易所和KOSDAQ六个海外市场。具体来看,香港主板依然是中国企业海外上市市场的绝对主力,共有15家企业上市,合计融资309.24亿元,占中国企业海外上市总数的89.9%;平均每家企业融资额达20.62亿元,为六个市场里最高。“百济神州”、 “银科控股”在纳斯达克证券交易所上市,共融资17.12亿元。1家中国企业“无忧英语”在纽约证券交易所上市,融资3.00亿元。1家中国企业“中国乳业”在澳大利亚证券交易所上市,融资0.97亿元。1家中国企业“罗思韦尔电气”在韩国证券交易所上市,融资13.28亿元。1家中国企业“火岩控股”在香港创业板上市,共融资0.43亿元。

| 表2 2016年H1中国企业海外IPO市场统计 | |||||

| 市场 | 融资额 (人民币亿元) |

比例 | 上市数量 | 比例 | 平均融资额 (人民币亿元) |

| 香港主板 | 309.24 | 89.9% | 15 | 71.4% | 20.62 |

| 纳斯达克证券交易所 | 17.12 | 5.0% | 2 | 9.5% | 8.56 |

| 韩国交易所主板 | 13.28 | 3.9% | 1 | 4.8% | 13.28 |

| 纽约证券交易所 | 3.00 | 0.9% | 1 | 4.8% | 3.00 |

| 澳大利亚证券交易所 | 0.97 | 0.3% | 1 | 4.8% | 0.97 |

| 香港创业板 | 0.43 | 0.1% | 1 | 4.8% | 0.43 |

| 合计 | 344.04 | 100.0% | 21 | 100.0% | 16.38 |

来源:私募通 2016.07

行业分布方面,2016年上半年赴海外上市的中国企业分布在12个行业中。金融行业共有4家上市企业,以178.53亿元融资额排名第一,占比51.9%。交通运输行业由于中银航空租赁,以融资74.14亿元人民币排名第二,占海外上市总融资总额的21.6%。3家房地产行业企业融资24.38亿元,融资额在行业中排名第三,均在香港主板上市。

| 表3 2016年第H1中国企业海外IPO融资额行业分布统计 | |||||

| 行业 | 融资额 (人民币亿元) |

比例 | 上市数量 | 比例 | 平均融资额 (人民币亿元) |

| 金融 | 178.53 | 51.9% | 4 | 19.0% | 44.63 |

| 交通运输 | 74.14 | 21.6% | 1 | 4.8% | 74.14 |

| 房地产 | 24.38 | 7.1% | 3 | 14.3% | 8.13 |

| 教育与培训 | 15.00 | 4.4% | 1 | 4.8% | 15.00 |

| 机械制造 | 13.87 | 4.0% | 2 | 9.5% | 6.94 |

| 汽车 | 13.28 | 3.9% | 1 | 4.8% | 13.28 |

| 生物技术/医疗健康 | 13.23 | 3.8% | 2 | 9.5% | 6.61 |

| 广播电视及数字电视 | 4.88 | 1.4% | 2 | 9.5% | 2.44 |

| 互联网 | 3.43 | 1.0% | 2 | 9.5% | 1.71 |

| 建筑/工程 | 1.50 | 0.4% | 1 | 4.8% | 1.50 |

| 农/林/牧/渔 | 0.97 | 0.3% | 1 | 4.8% | 0.97 |

| 电信及增值业务 | 0.83 | 0.2% | 1 | 4.8% | 0.83 |

| 合计 | 344.04 | 100.0% | 21 | 100.0% | 16.38 |

来源:私募通 2016.07

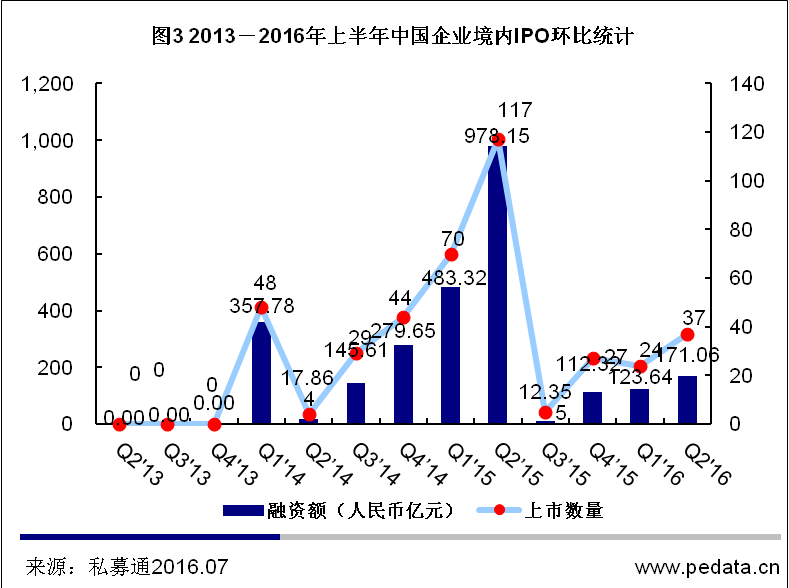

境内IPO数量远低于2015同期水平,借壳上市监管趋严

2016年上半年,共有61家中国企业在境内3个市场上市,上市数量同比下降67.4%,环比上升90.6%。61家中企合计融资294.70亿元人民币,同比下降79.8%,环比上涨1.36倍。中企二季度在境内市场的最大一笔融资额是在深圳中小企业板上市的“第一创业”,单笔融资23.30亿元。

2016年上半年证监会监管不断趋严,尤其在中概股回归热潮下,对“壳资源”的炒作引起了证监会的极大关注。其于6月17日就修改《上市公司重大资产重组办法》向社会公开征求意见,这是重组办法继2014年11月之后的又一次修改,旨在规范借壳上市行为,给“炒壳”降温。

市场分布方面,2016年上半年,上海证券交易所上市数量为26家,占境内上市企业总数的42.6%;15家中企在深圳创业板上市,占比24.6%;有20家中企在深圳中小板上市,占比32.8%。上海证券交易所上市企业的融资规模最大,为133.52亿元人民币,占中国企业境内上市融资总额的45.3%,平均融资规模为5.14亿元。深圳中小企业板上市企业共融资83.00亿元,占中国企业境内上市融资总额的28.2%,平均融资规模为5.53亿元。深圳创业板上市企业合计融资78.19亿元,占中国企业境内上市融资总额的26.5%,平均融资规模较另两个市场小,为3.91亿元。

| 表4 2016年H1中国企业境内IPO市场统计 | |||||

| 市场 | 融资额 (人民币亿元) |

比例 | 上市数量 | 比例 | 平均融资额 (人民币亿元) |

| 上海证券交易所 | 133.52 | 45.3% | 26 | 42.6% | 5.14 |

| 深圳中小企业板 | 83.00 | 28.2% | 15 | 24.6% | 5.53 |

| 深圳创业板 | 78.19 | 26.5% | 20 | 32.8% | 3.91 |

| 合计 | 294.70 | 100.0% | 61 | 100.0% | 4.83 |

来源:私募通 2016.07

行业分布方面,2016年上半年,境内上市的61家中企分布于19个行业。其中机械制造行业有18家企业在境内上市,合计融资59.83亿元人民币,拔得行业头筹,平均单个企业融资额为3.32亿元。9家建筑/工程行业企业合计融资55.60亿元,融资额在行业中排名第二。4家电子及光电设备行业企业融资26.19亿元,在行业中排名第三。其中平均融资规模最大的行业为金融,凭借唯一一家在中小板上市的“第一创业”,平均融资额达23.30亿元,也是唯一一个平均融资规模突破20亿元的行业。

| 表5 2016年H1中国企业境内IPO融资额行业分布统计 | |||||

| 行业 | 融资额 (人民币亿元) |

比例 | 上市 数量 |

比例 | 平均融资额 (人民币亿元) |

| 机械制造 | 59.83 | 20.3% | 18 | 29.5% | 3.32 |

| 建筑/工程 | 55.60 | 18.9% | 9 | 14.8% | 6.18 |

| 电子及光电设备 | 26.19 | 8.9% | 4 | 6.6% | 6.55 |

| 金融 | 23.30 | 7.9% | 1 | 1.6% | 23.30 |

| 汽车 | 15.08 | 5.1% | 3 | 4.9% | 5.03 |

| 化工原料及加工 | 14.08 | 4.8% | 5 | 8.2% | 2.82 |

| 食品&饮料 | 13.65 | 4.6% | 3 | 4.9% | 4.55 |

| 生物技术/医疗健康 | 12.06 | 4.1% | 3 | 4.9% | 4.02 |

| 纺织及服装 | 11.83 | 4.0% | 2 | 3.3% | 5.92 |

| 娱乐传媒 | 10.37 | 3.5% | 1 | 1.6% | 10.37 |

| 电信及增值业务 | 8.60 | 2.9% | 1 | 1.6% | 8.60 |

| 教育与培训 | 8.20 | 2.8% | 1 | 1.6% | 8.20 |

| IT | 7.12 | 2.4% | 2 | 3.3% | 3.56 |

| 农/林/牧/渔 | 6.31 | 2.1% | 1 | 1.6% | 6.31 |

| 能源及矿产 | 5.63 | 1.9% | 2 | 3.3% | 2.81 |

| 连锁及零售 | 5.29 | 1.8% | 1 | 1.6% | 5.29 |

| 互联网 | 5.19 | 1.8% | 1 | 1.6% | 5.19 |

| 物流 | 1.44 | 0.5% | 1 | 1.6% | 1.44 |

| 其他 | 4.94 | 1.7% | 2 | 3.3% | 2.47 |

| 合计 | 294.70 | 100.0% | 61 | 100.0% | 4.83 |

来源:私募通 2016.07

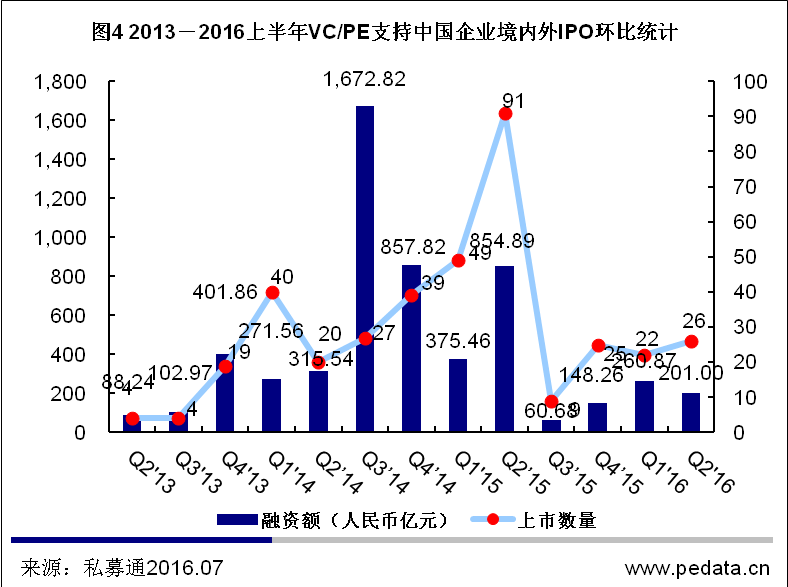

48家VC/PE支持中国企业境内外上市,境外市场回报水平仍高于境内市场

2016年上半年,VC/PE支持的中国企业在全球上市共计48家,上市数量同比下降65.7%,环比上升41.2%。48家中国企业共筹资461.88亿元人民币,融资额同比下降62.5%,环比上升1.21倍。境内市场方面,38家中国企业融资185.47亿元,上市数量占比79.2%,融资额占比40.2%;海外市场方面,10家中国企业融资276.41亿元,上市数量占比20.8%,融资额占比59.8%。VC/PE支持的中国企业在境内的上市活跃度较高,但融资额低于境外市场,2016年上半年,VC/PE支持的中国企业上市数量显著低于2015年上半年的140家。

| 表6 2016年H1 VC/PE支持的中国企业境内外IPO市场统计 | |||||

| 上市地点 | 融资额 (人民币亿元) |

比例 | 上市数量 | 比例 | 平均融资额 |

| (人民币亿元) | |||||

| 境内市场 | 185.47 | 40.2% | 38 | 79.2% | 4.88 |

| 海外市场 | 276.41 | 59.8% | 10 | 20.8% | 27.64 |

| 合计 | 461.88 | 100.0% | 48 | 100.0% | 9.62 |

来源:私募通 2016.07

投资回报水平方面,2016年上半年,48家VC/PE支持的中企获得了2.93倍平均账面回报。其中,38家VC/PE支持的上市中企在境内市场的平均账面回报为2.42倍,10家VC/PE支持的上市中企在海外市场的平均账面回报高达5.15倍,境外市场回报仍高于境内市场。其中投资回报最高的市场为香港主板,平均账面回报为6.81倍,成为国内企业海外上市投资回报新高地。

| 表7 2016年H1 VC/PE支持上市中国企业账面投资回报统计 | |||

| 上市地点 | 平均账面投资回报(倍) | ||

| 境内市场 | 上海证券交易所 | 2.29 | |

| 深圳创业板 | 2.13 | ||

| 深圳中小企业板 | 2.67 | ||

| 平均 | 2.42 | ||

| 海外市场 | 纳斯达克证券交易所 | 2.54 | |

| 纽约证券交易所 | 3.17 | ||

| 香港主板 | 6.81 | ||

| 平均 | 5.15 | ||

| 平均 | 2.93 | ||

来源:私募通 2016.07

分层制度正式落地,新三板挂牌速度放缓

2016年上半年新三板挂牌企业数量持续增多,截至6月底累计挂牌企业达7685家,总股本达4634.93亿股,流通股本1696.17亿股,其中创新层流通股本达1229.94亿股,占总流通股本的72.5%,总市值达28,936.12亿元人民币。2016年上半年累计新增挂牌企业2556家,其中6月挂牌数量较4、5月份有明显下降,仅有249家,挂牌节奏明显放缓。

2016年5月27日全国股转公司正式发布《全国中小企业股份转让系统挂牌公司分层管理办法(试行)》,办法将于2016年6月27日起正式实施。然而在短暂的实行时间内,新三板的流动性依然没有得到太大的改观,关于增加做市商、扩大做市商范围等改革措施未来仍有完善空间。

注:从2015年第一季度开始,清科研究中心《中国企业上市研究报告》系列中的海外研究市场范围由原十三个扩大到十六个:包括NASDAQ、纽约证券交易所、伦敦证券交易所主板和AIM、香港主板、香港创业板、新加坡主板、凯利板(原新加坡创业板)、东京证券交易所主板、东京证券交易所创业板、韩国交易所主板和创业板、法兰克福证券交易所、多伦多证券交易所主板、多伦多证券交易所创业板和澳大利亚证券交易所,其中多伦多证券交易所主板、多伦多证券交易所创业板和澳大利亚证券交易所为新增加的三个市场,特此说明。

最后,记得关注微信公众号:镁客网(im2maker),更多干货在等你!

硬科技产业媒体

关注技术驱动创新

融资

融资

微信ID:im2maker

微信ID:im2maker

长按识别二维码关注

长按识别二维码关注