上下十五年,中国SaaS界的Salesforce和Workday在哪里?

人口红利下降、企业运营成本上升,2019年的中国市场无疑是toC式微的一年。

人口红利下降、企业运营成本上升,2019年的中国市场无疑是toC式微的一年。而敏锐的互联网巨头早已周密准备,在今年高举“构建产业互联网”大旗,横冲直撞地宣告了中国市场进入toB花繁叶茂的时代。

在此之前,中国的企业服务领域也有水花——纵观中国To B 投资这5年,国内获得融资的To B企业从1141家上升至2016年的3442家,再回落至2018年的1765家——但从未像今年这般如此声势浩大。

SaaS(Software-as-a-Service)这个名词又开始频繁出现在媒体视线中。新零售SaaS、新餐饮SaaS、HR SaaS……SaaS企业们纷纷获得大额融资,在这资本寒冬中傲然挺立。

IT桔子数据显示,2019年1-4月,国内SaaS行业共发生52起融资,由于整体环境趋冷,融资数量仅为2018年同期的40%。从融资轮次的角度来看,2019年前4月战略投资达17起,B轮前的早期投资共19起,B轮后(包含B轮)的事件共16起,分布比较平均。

实际上,国内SaaS市场规模一直在稳步增涨。根据中国信通院的数据,2018年中国SaaS市场规模达到232.1亿元,同比增长37.6%。根据IDC的报告,2021年中国SaaS市场规模有望突破323亿元,2018-2021年年复合增长率预期将超过30%。

但与已经拥有成熟SaaS市场的美国截然不同,中国的SaaS企业宛若漫天繁星,散落在各个垂直细分领域中。Salesforce、Workday、Hubspot……哪个不是在海外名头响当、市值破百亿美元的SaaS企业?中国却鲜有在市值上能与他们抗衡的SaaS项目。

而回顾十五年的中国SaaS企业的生存史,从诞生、发展,到转型求变,从不为传统软件企业所容到被大企业接纳,也不难看出他们的兴荣与挣扎。

有人在2018年底云:中国的SaaS已死。也有人反驳:中国的SaaS活得好好的。中国的SaaS宛若薛定谔的猫,但孰是孰非,暂且不下定论,今日,只想沿着中国SaaS企业的发展轨迹一探究竟。

早期:模仿、摸索,企业鲜少买单

要看中国SaaS的发展,不得不先从美国的SaaS历史说起。

2000年,曾在Oracle成为企业最年轻副总裁的Benioff宣布创立Salesforce,第一次采用全SaaS形式,喊出“No Software(无软件)”的口号,直接对标微软、IBM和Oracle。最开始,Salesforce以中小企业客户为主,2008年后开始主攻大客户。如今已经成为美国SaaS企业当之无愧的第一。Salesforce也是所有SaaS企业的标杆。

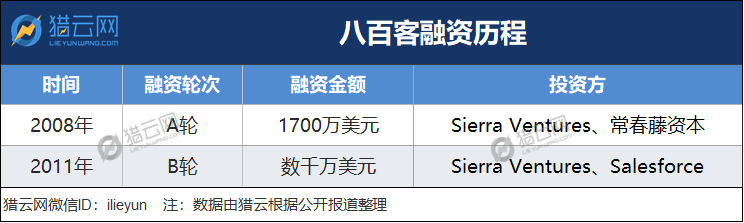

Salesforce成立后4年,其模式已经逐渐清晰,而中国的第一个SaaS企业也诞生了——八百客公司正式成立,同年推出国内即需即用托管型软件800CRM,2011年八百客还获得了Salesforce的投资。

而与之几乎同期诞生的XToolsCRM(超兔)成立,结束了中国市场没有在线CRM的历史。除了这第一的名头,XToolsCRM的发展陷入沉寂——不过至少到现在还活着。

金蝶软件则在中国SaaS发展初期起到了举足轻重的作用。作为一家老牌ERP企业,金蝶软件在2005年就开始涉足SaaS。在收购HK会计在线后,金蝶又推出移动商务,并聚拢了数百家SaaS典型客户,而后开始投入很大的研发力量进行SaaS产品架构的搭建。

2007年6月,IBM公司与雷曼兄弟注资金蝶,其中一个重要的战略就是IBM将提供技术支持,以推动金蝶在“ERP+互联网”业务上的发展更能体现SaaS的理念。

半年后,金蝶旗下全程电子商务及企业SaaS服务平台——— “友商网”正式上线。十多年后,如今的友商网已经改名为“金蝶精斗云”,成为了一个面向小微企业的财务管理云服务平台。从中不难发现,金蝶对于云计算、云服务也下了苦心。

这里不得不提到的是,2010年后出现的云计算大力推动了SaaS行业的发展,金蝶则早2007年就开始在云计算上做准备了,这为金蝶日后的发展奠定了基础。据金蝶国际2018年财报显示,公司的营业额达到了28.09亿元人民币,同比增长21.93%,归母净利润达到4.12亿元,同比增长32.94%。毛利率方面,虽然在2015年触底到约80.88%之后开启小幅反弹,2018年上升至约81.67%,整体依然保持着较为稳定的水平。

而在云计算出现之前,由于SaaS的概念在国内仍属新兴事物,大多企业对此并不买账,国内的第一轮SaaS浪潮很快平息。

云计算的出现:多点开花、快速发展

2010年前后,云计算的概念被炒热,SaaS也逐渐被企业所接受,无论国内外,SaaS行业都进入了飞速发展的阶段,新玩家不断涌入,其中,CRM的Saas玩家最为“闪耀”。

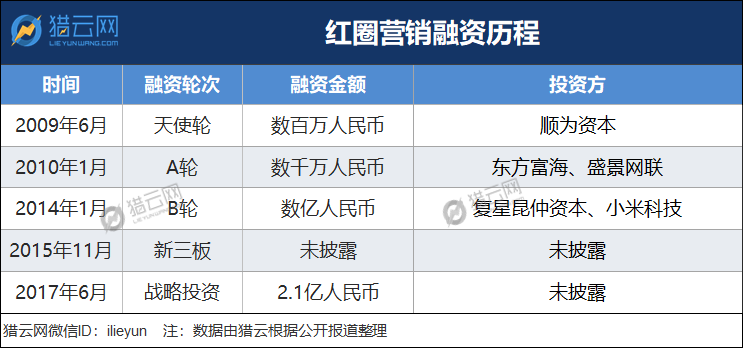

2009年,和创科技成立,“红圈营销”出世便获得了来自顺为资本的数百万元天使轮融资,有人称之为“中国的Salesforce”。

但纯SaaS的红圈营销发展并非一帆风顺,Salesforce的模式在中国明显水土不服——国外是标准化团队式协作,但在我国是关系型营销,靠评估软件无法跟踪项目实施进度、实现预测。

到2016年,和创科技的数据都还很健康,但是很快在管理层、职员变动等一系列事件影响下,加之错综复杂的市场环境变化,和创科技前景不容乐观——2018年上半年,和创科技营业收入为5458.39万元,较上年同期下滑8.89%;归属于挂牌公司股东的净利润为-3502.97万元,较上年同期亏损程度有所增加。

回到2010年,用友网络开始学习美国的另一SaaS巨头Workday,进入漫长的转型期。用友的SaaS服务种类较为齐全,得益于此前的积累,拥有专业开发团队,当初很快就产生了SaaS服务收入,增速快,但是总金额不高,占比不大。

目前,用友90%以上收入由中大型客户贡献。公司2018年年度报告显示,2018年公司归属于上市公司股东的净利润为6.12亿元,比上年同期增长57.3%。

用友和金蝶一样,从老牌ERP企业转型而来,试图找到对国外SaaS的国产替代方案。

作为中国ToB软件市场目前唯二的巨头,用友市值80亿美元,金蝶市值36亿美元。可这两家公司的市值加起来,才勉强赶上美国软件巨头Salesforce市值的1/10。

2012年前后,CRM企业销售易和纷享销客先后成立。

前者发展比后者相对而言更加平稳,且已经逐渐转型PaaS——因为销售易发现在销售流程方面,通用的SaaS软件根本没有办法满足中大型企业的需求,而为了提升客单价,他们不得不转型销售云,通过PaaS的形式来赋能中大型企业进而提升毛利水平。这也是不少同期诞生的SaaS产品们共同面对的困境和解决方式。

纷享销客则在2015年与钉钉史无前例的“免费大战”让人记忆犹新。纷享销客创始人罗旭在此前的媒体采访中表示,钉钉做的是浅层OA,壁垒不高。而在钉钉入局之前,纷享销客就坚持做底层逻辑更复杂、壁垒更坚固的CRM。

最终,这场大战以纷享销客不敌“阿里之子”落败、第二次转型做回CRM而告终。2018年,金蝶投资了纷享销客。

2015年前后,在几十亿资金和大量人才的投入后,企业级SaaS服务开始进入业绩兑现期。一些有实力的企业级SaaS公司日渐崛起,CRM、财务、人力资源管理等垂直领域比较受市场垂青。

不过,短暂繁荣之后的SaaS领域还是面临了诸多困境。行业不够成熟开放、没有领军企业的问题暴露无遗,最后使得不少企业逐渐形成了信息孤岛或是API接口过多、过少的问题,所以市场很快又归于平静。

自2016年起,市场开始进入相对理性平稳的发展阶段。根据艾瑞咨询研究院发布的公开数据,在2014-2015年,国内SaaS市场经历了短暂的爆发式增长,增速分别高达71.3%和65.4%。而从2016年开始,保持了30%-40%的按年增长率。

高速发展期:政策加码、阵营清晰、新的机遇

近几年来国内SaaS行业的发展,和政策推动、市场环境的变化也息息相关。

2017年4月,工信部发布《云计算发展三年行动计划(2017-2019年)》,提出到2019年,我国云计算产业规模达到4300亿元,突破一批核心关键技术,云计算服务能力达到国际先进水平,对新一代信息产业发展的带动效应显着增强;2018年7月出台的《推动企业上云实施指南(2018-2020年)》和《扩大和升级信息消费三年行动计划(2018-2020年)》,明确了2020年全国新增上云企业100万家的目标。

尽管如此,哪怕SaaS下游应用用户已经突破20万户,不过其市场格局还较为分散。

据IDC数据显示, 金蝶在2018 H1中国企业级SAAS厂商销售收入占比5.1%,是国内SAAS品牌销售份额占比最多的。其中排名第二的是微软的5.0%,SAP的4.3%,Salesforce的4.0%,甲骨文的3.8%。中国企业在中国SaaS市场份额明显还有很大发展空间。

目前,中国SaaS行业的已经形成了泾渭分明的阵营,包括创业公司、互联网巨头和传统软件转型三类。

其中,创业公司、传统软件公司更多参与相对细分的市场以获取壁垒;而互联网巨头们更多从IM协同功能入手打造平台化的生态系统,在自己核心应用的基础上重点发展第三方应用的开发,培育移动办公应用生态圈,形成所谓的“产业互联网”。

由阿里云发布《2018-2019中国SaaS市场洞察报告》显示,2018年中国49.6%的SaaS用户企业聚集在制造业、金融、电子商务、互联网服务、软件开发新五大行业,新五大行业多数与大数据有关。与2017年五大行业对比可知,SaaS行业“风口”发生迁移,逐步偏向数字化发展。

另一方面,由于资本寒冬的降临,不少传统大企业急需降本增效,同时顺应数据化、网络化的趋势,开始逐步接受拥抱SaaS,这对SaaS企业来说是新的机遇。

有报道称,旗下拥有和平饭店、上海国际饭店和锦江之星的锦江集团早在2010年就采购了统一管理3000多家酒店的软件,而从2016年开始,他们逐渐转向采购标准SaaS产品。其时任高级副总裁张兴国预测,2019年,80%以上的酒店企业都会开始采购SaaS应用。

万达集团也在2015年启动了“SaaS服务专项策略”,有节奏地推进公司各业务的SaaS转型。

毫无疑问,未来中国的SaaS产品会进一步垂直细分,而为了争夺更大型的用户,SaaS定制化服也会不断发展壮,潜在的巨头会趁这一波“产业互联网”发展之势,逐渐成长为新的独角兽企业。

FUS 2019年度企业服务产业创新峰会诚邀您来

除了SaaS领域,企业服务市场还蕴藏着巨大的发展潜力。

2019年,企业服务领域的哪些趋势必须关注?中国的企业服务企业能否迎头赶上欧美企服巨头企业、坐拥百亿市值?这个领域,是否还有未开发的“处女地”?企业的真正需求到底是什么?

由猎云网主办的“FUS 2019年度企业服务产业创新峰会”,在这企业服务领域冉冉升起之时,邀请业内重磅嘉宾,共同为您带来“服务创新”的新解读,寻找领域发展新机遇。

届时,SaaS到底是“死了”还是“活着”,我们相约沪上,一起探讨。

人口红利下降、企业运营成本上升,2019年的中国市场无疑是toC式微的一年。而敏锐的互联网巨头早已周密准备,在今年高举“构建产业互联网”大旗,横冲直撞地宣告了中国市场进入toB花繁叶茂的时代。

在此之前,中国的企业服务领域也有水花——纵观中国To B 投资这5年,国内获得融资的To B企业从1141家上升至2016年的3442家,再回落至2018年的1765家——但从未像今年这般如此声势浩大。

SaaS(Software-as-a-Service)这个名词又开始频繁出现在媒体视线中。新零售SaaS、新餐饮SaaS、HR SaaS……SaaS企业们纷纷获得大额融资,在这资本寒冬中傲然挺立。

IT桔子数据显示,2019年1-4月,国内SaaS行业共发生52起融资,由于整体环境趋冷,融资数量仅为2018年同期的40%。从融资轮次的角度来看,2019年前4月战略投资达17起,B轮前的早期投资共19起,B轮后(包含B轮)的事件共16起,分布比较平均。

实际上,国内SaaS市场规模一直在稳步增涨。根据中国信通院的数据,2018年中国SaaS市场规模达到232.1亿元,同比增长37.6%。根据IDC的报告,2021年中国SaaS市场规模有望突破323亿元,2018-2021年年复合增长率预期将超过30%。

但与已经拥有成熟SaaS市场的美国截然不同,中国的SaaS企业宛若漫天繁星,散落在各个垂直细分领域中。Salesforce、Workday、Hubspot……哪个不是在海外名头响当、市值破百亿美元的SaaS企业?中国却鲜有在市值上能与他们抗衡的SaaS项目。

而回顾十五年的中国SaaS企业的生存史,从诞生、发展,到转型求变,从不为传统软件企业所容到被大企业接纳,也不难看出他们的兴荣与挣扎。

有人在2018年底云:中国的SaaS已死。也有人反驳:中国的SaaS活得好好的。中国的SaaS宛若薛定谔的猫,但孰是孰非,暂且不下定论,今日,只想沿着中国SaaS企业的发展轨迹一探究竟。

早期:模仿、摸索,企业鲜少买单

要看中国SaaS的发展,不得不先从美国的SaaS历史说起。

2000年,曾在Oracle成为企业最年轻副总裁的Benioff宣布创立Salesforce,第一次采用全SaaS形式,喊出“No Software(无软件)”的口号,直接对标微软、IBM和Oracle。最开始,Salesforce以中小企业客户为主,2008年后开始主攻大客户。如今已经成为美国SaaS企业当之无愧的第一。Salesforce也是所有SaaS企业的标杆。

Salesforce成立后4年,其模式已经逐渐清晰,而中国的第一个SaaS企业也诞生了——八百客公司正式成立,同年推出国内即需即用托管型软件800CRM,2011年八百客还获得了Salesforce的投资。

而与之几乎同期诞生的XToolsCRM(超兔)成立,结束了中国市场没有在线CRM的历史。除了这第一的名头,XToolsCRM的发展陷入沉寂——不过至少到现在还活着。

金蝶软件则在中国SaaS发展初期起到了举足轻重的作用。作为一家老牌ERP企业,金蝶软件在2005年就开始涉足SaaS。在收购HK会计在线后,金蝶又推出移动商务,并聚拢了数百家SaaS典型客户,而后开始投入很大的研发力量进行SaaS产品架构的搭建。

2007年6月,IBM公司与雷曼兄弟注资金蝶,其中一个重要的战略就是IBM将提供技术支持,以推动金蝶在“ERP+互联网”业务上的发展更能体现SaaS的理念。

半年后,金蝶旗下全程电子商务及企业SaaS服务平台——— “友商网”正式上线。十多年后,如今的友商网已经改名为“金蝶精斗云”,成为了一个面向小微企业的财务管理云服务平台。从中不难发现,金蝶对于云计算、云服务也下了苦心。

这里不得不提到的是,2010年后出现的云计算大力推动了SaaS行业的发展,金蝶则早2007年就开始在云计算上做准备了,这为金蝶日后的发展奠定了基础。据金蝶国际2018年财报显示,公司的营业额达到了28.09亿元人民币,同比增长21.93%,归母净利润达到4.12亿元,同比增长32.94%。毛利率方面,虽然在2015年触底到约80.88%之后开启小幅反弹,2018年上升至约81.67%,整体依然保持着较为稳定的水平。

而在云计算出现之前,由于SaaS的概念在国内仍属新兴事物,大多企业对此并不买账,国内的第一轮SaaS浪潮很快平息。

云计算的出现:多点开花、快速发展

2010年前后,云计算的概念被炒热,SaaS也逐渐被企业所接受,无论国内外,SaaS行业都进入了飞速发展的阶段,新玩家不断涌入,其中,CRM的Saas玩家最为“闪耀”。

2009年,和创科技成立,“红圈营销”出世便获得了来自顺为资本的数百万元天使轮融资,有人称之为“中国的Salesforce”。

但纯SaaS的红圈营销发展并非一帆风顺,Salesforce的模式在中国明显水土不服——国外是标准化团队式协作,但在我国是关系型营销,靠评估软件无法跟踪项目实施进度、实现预测。

到2016年,和创科技的数据都还很健康,但是很快在管理层、职员变动等一系列事件影响下,加之错综复杂的市场环境变化,和创科技前景不容乐观——2018年上半年,和创科技营业收入为5458.39万元,较上年同期下滑8.89%;归属于挂牌公司股东的净利润为-3502.97万元,较上年同期亏损程度有所增加。

回到2010年,用友网络开始学习美国的另一SaaS巨头Workday,进入漫长的转型期。用友的SaaS服务种类较为齐全,得益于此前的积累,拥有专业开发团队,当初很快就产生了SaaS服务收入,增速快,但是总金额不高,占比不大。

目前,用友90%以上收入由中大型客户贡献。公司2018年年度报告显示,2018年公司归属于上市公司股东的净利润为6.12亿元,比上年同期增长57.3%。

用友和金蝶一样,从老牌ERP企业转型而来,试图找到对国外SaaS的国产替代方案。

作为中国ToB软件市场目前唯二的巨头,用友市值80亿美元,金蝶市值36亿美元。可这两家公司的市值加起来,才勉强赶上美国软件巨头Salesforce市值的1/10。

2012年前后,CRM企业销售易和纷享销客先后成立。

前者发展比后者相对而言更加平稳,且已经逐渐转型PaaS——因为销售易发现在销售流程方面,通用的SaaS软件根本没有办法满足中大型企业的需求,而为了提升客单价,他们不得不转型销售云,通过PaaS的形式来赋能中大型企业进而提升毛利水平。这也是不少同期诞生的SaaS产品们共同面对的困境和解决方式。

纷享销客则在2015年与钉钉史无前例的“免费大战”让人记忆犹新。纷享销客创始人罗旭在此前的媒体采访中表示,钉钉做的是浅层OA,壁垒不高。而在钉钉入局之前,纷享销客就坚持做底层逻辑更复杂、壁垒更坚固的CRM。

最终,这场大战以纷享销客不敌“阿里之子”落败、第二次转型做回CRM而告终。2018年,金蝶投资了纷享销客。

2015年前后,在几十亿资金和大量人才的投入后,企业级SaaS服务开始进入业绩兑现期。一些有实力的企业级SaaS公司日渐崛起,CRM、财务、人力资源管理等垂直领域比较受市场垂青。

不过,短暂繁荣之后的SaaS领域还是面临了诸多困境。行业不够成熟开放、没有领军企业的问题暴露无遗,最后使得不少企业逐渐形成了信息孤岛或是API接口过多、过少的问题,所以市场很快又归于平静。

自2016年起,市场开始进入相对理性平稳的发展阶段。根据艾瑞咨询研究院发布的公开数据,在2014-2015年,国内SaaS市场经历了短暂的爆发式增长,增速分别高达71.3%和65.4%。而从2016年开始,保持了30%-40%的按年增长率。

高速发展期:政策加码、阵营清晰、新的机遇

近几年来国内SaaS行业的发展,和政策推动、市场环境的变化也息息相关。

2017年4月,工信部发布《云计算发展三年行动计划(2017-2019年)》,提出到2019年,我国云计算产业规模达到4300亿元,突破一批核心关键技术,云计算服务能力达到国际先进水平,对新一代信息产业发展的带动效应显着增强;2018年7月出台的《推动企业上云实施指南(2018-2020年)》和《扩大和升级信息消费三年行动计划(2018-2020年)》,明确了2020年全国新增上云企业100万家的目标。

尽管如此,哪怕SaaS下游应用用户已经突破20万户,不过其市场格局还较为分散。

据IDC数据显示, 金蝶在2018 H1中国企业级SAAS厂商销售收入占比5.1%,是国内SAAS品牌销售份额占比最多的。其中排名第二的是微软的5.0%,SAP的4.3%,Salesforce的4.0%,甲骨文的3.8%。中国企业在中国SaaS市场份额明显还有很大发展空间。

目前,中国SaaS行业的已经形成了泾渭分明的阵营,包括创业公司、互联网巨头和传统软件转型三类。

其中,创业公司、传统软件公司更多参与相对细分的市场以获取壁垒;而互联网巨头们更多从IM协同功能入手打造平台化的生态系统,在自己核心应用的基础上重点发展第三方应用的开发,培育移动办公应用生态圈,形成所谓的“产业互联网”。

由阿里云发布《2018-2019中国SaaS市场洞察报告》显示,2018年中国49.6%的SaaS用户企业聚集在制造业、金融、电子商务、互联网服务、软件开发新五大行业,新五大行业多数与大数据有关。与2017年五大行业对比可知,SaaS行业“风口”发生迁移,逐步偏向数字化发展。

另一方面,由于资本寒冬的降临,不少传统大企业急需降本增效,同时顺应数据化、网络化的趋势,开始逐步接受拥抱SaaS,这对SaaS企业来说是新的机遇。

有报道称,旗下拥有和平饭店、上海国际饭店和锦江之星的锦江集团早在2010年就采购了统一管理3000多家酒店的软件,而从2016年开始,他们逐渐转向采购标准SaaS产品。其时任高级副总裁张兴国预测,2019年,80%以上的酒店企业都会开始采购SaaS应用。

万达集团也在2015年启动了“SaaS服务专项策略”,有节奏地推进公司各业务的SaaS转型。

毫无疑问,未来中国的SaaS产品会进一步垂直细分,而为了争夺更大型的用户,SaaS定制化服也会不断发展壮,潜在的巨头会趁这一波“产业互联网”发展之势,逐渐成长为新的独角兽企业。

FUS 2019年度企业服务产业创新峰会诚邀您来

除了SaaS领域,企业服务市场还蕴藏着巨大的发展潜力。

2019年,企业服务领域的哪些趋势必须关注?中国的企业服务企业能否迎头赶上欧美企服巨头企业、坐拥百亿市值?这个领域,是否还有未开发的“处女地”?企业的真正需求到底是什么?

由猎云网主办的“FUS 2019年度企业服务产业创新峰会”,在这企业服务领域冉冉升起之时,邀请业内重磅嘉宾,共同为您带来“服务创新”的新解读,寻找领域发展新机遇。

届时,SaaS到底是“死了”还是“活着”,我们相约沪上,一起探讨。

人口红利下降、企业运营成本上升,2019年的中国市场无疑是toC式微的一年。而敏锐的互联网巨头早已周密准备,在今年高举“构建产业互联网”大旗,横冲直撞地宣告了中国市场进入toB花繁叶茂的时代。

在此之前,中国的企业服务领域也有水花——纵观中国To B 投资这5年,国内获得融资的To B企业从1141家上升至2016年的3442家,再回落至2018年的1765家——但从未像今年这般如此声势浩大。

SaaS(Software-as-a-Service)这个名词又开始频繁出现在媒体视线中。新零售SaaS、新餐饮SaaS、HR SaaS……SaaS企业们纷纷获得大额融资,在这资本寒冬中傲然挺立。

IT桔子数据显示,2019年1-4月,国内SaaS行业共发生52起融资,由于整体环境趋冷,融资数量仅为2018年同期的40%。从融资轮次的角度来看,2019年前4月战略投资达17起,B轮前的早期投资共19起,B轮后(包含B轮)的事件共16起,分布比较平均。

实际上,国内SaaS市场规模一直在稳步增涨。根据中国信通院的数据,2018年中国SaaS市场规模达到232.1亿元,同比增长37.6%。根据IDC的报告,2021年中国SaaS市场规模有望突破323亿元,2018-2021年年复合增长率预期将超过30%。

但与已经拥有成熟SaaS市场的美国截然不同,中国的SaaS企业宛若漫天繁星,散落在各个垂直细分领域中。Salesforce、Workday、Hubspot……哪个不是在海外名头响当、市值破百亿美元的SaaS企业?中国却鲜有在市值上能与他们抗衡的SaaS项目。

而回顾十五年的中国SaaS企业的生存史,从诞生、发展,到转型求变,从不为传统软件企业所容到被大企业接纳,也不难看出他们的兴荣与挣扎。

有人在2018年底云:中国的SaaS已死。也有人反驳:中国的SaaS活得好好的。中国的SaaS宛若薛定谔的猫,但孰是孰非,暂且不下定论,今日,只想沿着中国SaaS企业的发展轨迹一探究竟。

早期:模仿、摸索,企业鲜少买单

要看中国SaaS的发展,不得不先从美国的SaaS历史说起。

2000年,曾在Oracle成为企业最年轻副总裁的Benioff宣布创立Salesforce,第一次采用全SaaS形式,喊出“No Software(无软件)”的口号,直接对标微软、IBM和Oracle。最开始,Salesforce以中小企业客户为主,2008年后开始主攻大客户。如今已经成为美国SaaS企业当之无愧的第一。Salesforce也是所有SaaS企业的标杆。

Salesforce成立后4年,其模式已经逐渐清晰,而中国的第一个SaaS企业也诞生了——八百客公司正式成立,同年推出国内即需即用托管型软件800CRM,2011年八百客还获得了Salesforce的投资。

而与之几乎同期诞生的XToolsCRM(超兔)成立,结束了中国市场没有在线CRM的历史。除了这第一的名头,XToolsCRM的发展陷入沉寂——不过至少到现在还活着。

金蝶软件则在中国SaaS发展初期起到了举足轻重的作用。作为一家老牌ERP企业,金蝶软件在2005年就开始涉足SaaS。在收购HK会计在线后,金蝶又推出移动商务,并聚拢了数百家SaaS典型客户,而后开始投入很大的研发力量进行SaaS产品架构的搭建。

2007年6月,IBM公司与雷曼兄弟注资金蝶,其中一个重要的战略就是IBM将提供技术支持,以推动金蝶在“ERP+互联网”业务上的发展更能体现SaaS的理念。

半年后,金蝶旗下全程电子商务及企业SaaS服务平台——— “友商网”正式上线。十多年后,如今的友商网已经改名为“金蝶精斗云”,成为了一个面向小微企业的财务管理云服务平台。从中不难发现,金蝶对于云计算、云服务也下了苦心。

这里不得不提到的是,2010年后出现的云计算大力推动了SaaS行业的发展,金蝶则早2007年就开始在云计算上做准备了,这为金蝶日后的发展奠定了基础。据金蝶国际2018年财报显示,公司的营业额达到了28.09亿元人民币,同比增长21.93%,归母净利润达到4.12亿元,同比增长32.94%。毛利率方面,虽然在2015年触底到约80.88%之后开启小幅反弹,2018年上升至约81.67%,整体依然保持着较为稳定的水平。

而在云计算出现之前,由于SaaS的概念在国内仍属新兴事物,大多企业对此并不买账,国内的第一轮SaaS浪潮很快平息。

云计算的出现:多点开花、快速发展

2010年前后,云计算的概念被炒热,SaaS也逐渐被企业所接受,无论国内外,SaaS行业都进入了飞速发展的阶段,新玩家不断涌入,其中,CRM的Saas玩家最为“闪耀”。

2009年,和创科技成立,“红圈营销”出世便获得了来自顺为资本的数百万元天使轮融资,有人称之为“中国的Salesforce”。

但纯SaaS的红圈营销发展并非一帆风顺,Salesforce的模式在中国明显水土不服——国外是标准化团队式协作,但在我国是关系型营销,靠评估软件无法跟踪项目实施进度、实现预测。

到2016年,和创科技的数据都还很健康,但是很快在管理层、职员变动等一系列事件影响下,加之错综复杂的市场环境变化,和创科技前景不容乐观——2018年上半年,和创科技营业收入为5458.39万元,较上年同期下滑8.89%;归属于挂牌公司股东的净利润为-3502.97万元,较上年同期亏损程度有所增加。

回到2010年,用友网络开始学习美国的另一SaaS巨头Workday,进入漫长的转型期。用友的SaaS服务种类较为齐全,得益于此前的积累,拥有专业开发团队,当初很快就产生了SaaS服务收入,增速快,但是总金额不高,占比不大。

目前,用友90%以上收入由中大型客户贡献。公司2018年年度报告显示,2018年公司归属于上市公司股东的净利润为6.12亿元,比上年同期增长57.3%。

用友和金蝶一样,从老牌ERP企业转型而来,试图找到对国外SaaS的国产替代方案。

作为中国ToB软件市场目前唯二的巨头,用友市值80亿美元,金蝶市值36亿美元。可这两家公司的市值加起来,才勉强赶上美国软件巨头Salesforce市值的1/10。

2012年前后,CRM企业销售易和纷享销客先后成立。

前者发展比后者相对而言更加平稳,且已经逐渐转型PaaS——因为销售易发现在销售流程方面,通用的SaaS软件根本没有办法满足中大型企业的需求,而为了提升客单价,他们不得不转型销售云,通过PaaS的形式来赋能中大型企业进而提升毛利水平。这也是不少同期诞生的SaaS产品们共同面对的困境和解决方式。

纷享销客则在2015年与钉钉史无前例的“免费大战”让人记忆犹新。纷享销客创始人罗旭在此前的媒体采访中表示,钉钉做的是浅层OA,壁垒不高。而在钉钉入局之前,纷享销客就坚持做底层逻辑更复杂、壁垒更坚固的CRM。

最终,这场大战以纷享销客不敌“阿里之子”落败、第二次转型做回CRM而告终。2018年,金蝶投资了纷享销客。

2015年前后,在几十亿资金和大量人才的投入后,企业级SaaS服务开始进入业绩兑现期。一些有实力的企业级SaaS公司日渐崛起,CRM、财务、人力资源管理等垂直领域比较受市场垂青。

不过,短暂繁荣之后的SaaS领域还是面临了诸多困境。行业不够成熟开放、没有领军企业的问题暴露无遗,最后使得不少企业逐渐形成了信息孤岛或是API接口过多、过少的问题,所以市场很快又归于平静。

自2016年起,市场开始进入相对理性平稳的发展阶段。根据艾瑞咨询研究院发布的公开数据,在2014-2015年,国内SaaS市场经历了短暂的爆发式增长,增速分别高达71.3%和65.4%。而从2016年开始,保持了30%-40%的按年增长率。

高速发展期:政策加码、阵营清晰、新的机遇

近几年来国内SaaS行业的发展,和政策推动、市场环境的变化也息息相关。

2017年4月,工信部发布《云计算发展三年行动计划(2017-2019年)》,提出到2019年,我国云计算产业规模达到4300亿元,突破一批核心关键技术,云计算服务能力达到国际先进水平,对新一代信息产业发展的带动效应显着增强;2018年7月出台的《推动企业上云实施指南(2018-2020年)》和《扩大和升级信息消费三年行动计划(2018-2020年)》,明确了2020年全国新增上云企业100万家的目标。

尽管如此,哪怕SaaS下游应用用户已经突破20万户,不过其市场格局还较为分散。

据IDC数据显示, 金蝶在2018 H1中国企业级SAAS厂商销售收入占比5.1%,是国内SAAS品牌销售份额占比最多的。其中排名第二的是微软的5.0%,SAP的4.3%,Salesforce的4.0%,甲骨文的3.8%。中国企业在中国SaaS市场份额明显还有很大发展空间。

目前,中国SaaS行业的已经形成了泾渭分明的阵营,包括创业公司、互联网巨头和传统软件转型三类。

其中,创业公司、传统软件公司更多参与相对细分的市场以获取壁垒;而互联网巨头们更多从IM协同功能入手打造平台化的生态系统,在自己核心应用的基础上重点发展第三方应用的开发,培育移动办公应用生态圈,形成所谓的“产业互联网”。

由阿里云发布《2018-2019中国SaaS市场洞察报告》显示,2018年中国49.6%的SaaS用户企业聚集在制造业、金融、电子商务、互联网服务、软件开发新五大行业,新五大行业多数与大数据有关。与2017年五大行业对比可知,SaaS行业“风口”发生迁移,逐步偏向数字化发展。

另一方面,由于资本寒冬的降临,不少传统大企业急需降本增效,同时顺应数据化、网络化的趋势,开始逐步接受拥抱SaaS,这对SaaS企业来说是新的机遇。

有报道称,旗下拥有和平饭店、上海国际饭店和锦江之星的锦江集团早在2010年就采购了统一管理3000多家酒店的软件,而从2016年开始,他们逐渐转向采购标准SaaS产品。其时任高级副总裁张兴国预测,2019年,80%以上的酒店企业都会开始采购SaaS应用。

万达集团也在2015年启动了“SaaS服务专项策略”,有节奏地推进公司各业务的SaaS转型。

毫无疑问,未来中国的SaaS产品会进一步垂直细分,而为了争夺更大型的用户,SaaS定制化服也会不断发展壮,潜在的巨头会趁这一波“产业互联网”发展之势,逐渐成长为新的独角兽企业。

FUS 2019年度企业服务产业创新峰会诚邀您来

除了SaaS领域,企业服务市场还蕴藏着巨大的发展潜力。

2019年,企业服务领域的哪些趋势必须关注?中国的企业服务企业能否迎头赶上欧美企服巨头企业、坐拥百亿市值?这个领域,是否还有未开发的“处女地”?企业的真正需求到底是什么?

由猎云网主办的“FUS 2019年度企业服务产业创新峰会”,在这企业服务领域冉冉升起之时,邀请业内重磅嘉宾,共同为您带来“服务创新”的新解读,寻找领域发展新机遇。

届时,SaaS到底是“死了”还是“活着”,我们相约沪上,一起探讨。

人口红利下降、企业运营成本上升,2019年的中国市场无疑是toC式微的一年。而敏锐的互联网巨头早已周密准备,在今年高举“构建产业互联网”大旗,横冲直撞地宣告了中国市场进入toB花繁叶茂的时代。

在此之前,中国的企业服务领域也有水花——纵观中国To B 投资这5年,国内获得融资的To B企业从1141家上升至2016年的3442家,再回落至2018年的1765家——但从未像今年这般如此声势浩大。

SaaS(Software-as-a-Service)这个名词又开始频繁出现在媒体视线中。新零售SaaS、新餐饮SaaS、HR SaaS……SaaS企业们纷纷获得大额融资,在这资本寒冬中傲然挺立。

IT桔子数据显示,2019年1-4月,国内SaaS行业共发生52起融资,由于整体环境趋冷,融资数量仅为2018年同期的40%。从融资轮次的角度来看,2019年前4月战略投资达17起,B轮前的早期投资共19起,B轮后(包含B轮)的事件共16起,分布比较平均。

实际上,国内SaaS市场规模一直在稳步增涨。根据中国信通院的数据,2018年中国SaaS市场规模达到232.1亿元,同比增长37.6%。根据IDC的报告,2021年中国SaaS市场规模有望突破323亿元,2018-2021年年复合增长率预期将超过30%。

但与已经拥有成熟SaaS市场的美国截然不同,中国的SaaS企业宛若漫天繁星,散落在各个垂直细分领域中。Salesforce、Workday、Hubspot……哪个不是在海外名头响当、市值破百亿美元的SaaS企业?中国却鲜有在市值上能与他们抗衡的SaaS项目。

而回顾十五年的中国SaaS企业的生存史,从诞生、发展,到转型求变,从不为传统软件企业所容到被大企业接纳,也不难看出他们的兴荣与挣扎。

有人在2018年底云:中国的SaaS已死。也有人反驳:中国的SaaS活得好好的。中国的SaaS宛若薛定谔的猫,但孰是孰非,暂且不下定论,今日,只想沿着中国SaaS企业的发展轨迹一探究竟。

早期:模仿、摸索,企业鲜少买单

要看中国SaaS的发展,不得不先从美国的SaaS历史说起。

2000年,曾在Oracle成为企业最年轻副总裁的Benioff宣布创立Salesforce,第一次采用全SaaS形式,喊出“No Software(无软件)”的口号,直接对标微软、IBM和Oracle。最开始,Salesforce以中小企业客户为主,2008年后开始主攻大客户。如今已经成为美国SaaS企业当之无愧的第一。Salesforce也是所有SaaS企业的标杆。

Salesforce成立后4年,其模式已经逐渐清晰,而中国的第一个SaaS企业也诞生了——八百客公司正式成立,同年推出国内即需即用托管型软件800CRM,2011年八百客还获得了Salesforce的投资。

而与之几乎同期诞生的XToolsCRM(超兔)成立,结束了中国市场没有在线CRM的历史。除了这第一的名头,XToolsCRM的发展陷入沉寂——不过至少到现在还活着。

金蝶软件则在中国SaaS发展初期起到了举足轻重的作用。作为一家老牌ERP企业,金蝶软件在2005年就开始涉足SaaS。在收购HK会计在线后,金蝶又推出移动商务,并聚拢了数百家SaaS典型客户,而后开始投入很大的研发力量进行SaaS产品架构的搭建。

2007年6月,IBM公司与雷曼兄弟注资金蝶,其中一个重要的战略就是IBM将提供技术支持,以推动金蝶在“ERP+互联网”业务上的发展更能体现SaaS的理念。

半年后,金蝶旗下全程电子商务及企业SaaS服务平台——— “友商网”正式上线。十多年后,如今的友商网已经改名为“金蝶精斗云”,成为了一个面向小微企业的财务管理云服务平台。从中不难发现,金蝶对于云计算、云服务也下了苦心。

这里不得不提到的是,2010年后出现的云计算大力推动了SaaS行业的发展,金蝶则早2007年就开始在云计算上做准备了,这为金蝶日后的发展奠定了基础。据金蝶国际2018年财报显示,公司的营业额达到了28.09亿元人民币,同比增长21.93%,归母净利润达到4.12亿元,同比增长32.94%。毛利率方面,虽然在2015年触底到约80.88%之后开启小幅反弹,2018年上升至约81.67%,整体依然保持着较为稳定的水平。

而在云计算出现之前,由于SaaS的概念在国内仍属新兴事物,大多企业对此并不买账,国内的第一轮SaaS浪潮很快平息。

云计算的出现:多点开花、快速发展

2010年前后,云计算的概念被炒热,SaaS也逐渐被企业所接受,无论国内外,SaaS行业都进入了飞速发展的阶段,新玩家不断涌入,其中,CRM的Saas玩家最为“闪耀”。

2009年,和创科技成立,“红圈营销”出世便获得了来自顺为资本的数百万元天使轮融资,有人称之为“中国的Salesforce”。

但纯SaaS的红圈营销发展并非一帆风顺,Salesforce的模式在中国明显水土不服——国外是标准化团队式协作,但在我国是关系型营销,靠评估软件无法跟踪项目实施进度、实现预测。

到2016年,和创科技的数据都还很健康,但是很快在管理层、职员变动等一系列事件影响下,加之错综复杂的市场环境变化,和创科技前景不容乐观——2018年上半年,和创科技营业收入为5458.39万元,较上年同期下滑8.89%;归属于挂牌公司股东的净利润为-3502.97万元,较上年同期亏损程度有所增加。

回到2010年,用友网络开始学习美国的另一SaaS巨头Workday,进入漫长的转型期。用友的SaaS服务种类较为齐全,得益于此前的积累,拥有专业开发团队,当初很快就产生了SaaS服务收入,增速快,但是总金额不高,占比不大。

目前,用友90%以上收入由中大型客户贡献。公司2018年年度报告显示,2018年公司归属于上市公司股东的净利润为6.12亿元,比上年同期增长57.3%。

用友和金蝶一样,从老牌ERP企业转型而来,试图找到对国外SaaS的国产替代方案。

作为中国ToB软件市场目前唯二的巨头,用友市值80亿美元,金蝶市值36亿美元。可这两家公司的市值加起来,才勉强赶上美国软件巨头Salesforce市值的1/10。

2012年前后,CRM企业销售易和纷享销客先后成立。

前者发展比后者相对而言更加平稳,且已经逐渐转型PaaS——因为销售易发现在销售流程方面,通用的SaaS软件根本没有办法满足中大型企业的需求,而为了提升客单价,他们不得不转型销售云,通过PaaS的形式来赋能中大型企业进而提升毛利水平。这也是不少同期诞生的SaaS产品们共同面对的困境和解决方式。

纷享销客则在2015年与钉钉史无前例的“免费大战”让人记忆犹新。纷享销客创始人罗旭在此前的媒体采访中表示,钉钉做的是浅层OA,壁垒不高。而在钉钉入局之前,纷享销客就坚持做底层逻辑更复杂、壁垒更坚固的CRM。

最终,这场大战以纷享销客不敌“阿里之子”落败、第二次转型做回CRM而告终。2018年,金蝶投资了纷享销客。

2015年前后,在几十亿资金和大量人才的投入后,企业级SaaS服务开始进入业绩兑现期。一些有实力的企业级SaaS公司日渐崛起,CRM、财务、人力资源管理等垂直领域比较受市场垂青。

不过,短暂繁荣之后的SaaS领域还是面临了诸多困境。行业不够成熟开放、没有领军企业的问题暴露无遗,最后使得不少企业逐渐形成了信息孤岛或是API接口过多、过少的问题,所以市场很快又归于平静。

自2016年起,市场开始进入相对理性平稳的发展阶段。根据艾瑞咨询研究院发布的公开数据,在2014-2015年,国内SaaS市场经历了短暂的爆发式增长,增速分别高达71.3%和65.4%。而从2016年开始,保持了30%-40%的按年增长率。

高速发展期:政策加码、阵营清晰、新的机遇

近几年来国内SaaS行业的发展,和政策推动、市场环境的变化也息息相关。

2017年4月,工信部发布《云计算发展三年行动计划(2017-2019年)》,提出到2019年,我国云计算产业规模达到4300亿元,突破一批核心关键技术,云计算服务能力达到国际先进水平,对新一代信息产业发展的带动效应显着增强;2018年7月出台的《推动企业上云实施指南(2018-2020年)》和《扩大和升级信息消费三年行动计划(2018-2020年)》,明确了2020年全国新增上云企业100万家的目标。

尽管如此,哪怕SaaS下游应用用户已经突破20万户,不过其市场格局还较为分散。

据IDC数据显示, 金蝶在2018 H1中国企业级SAAS厂商销售收入占比5.1%,是国内SAAS品牌销售份额占比最多的。其中排名第二的是微软的5.0%,SAP的4.3%,Salesforce的4.0%,甲骨文的3.8%。中国企业在中国SaaS市场份额明显还有很大发展空间。

目前,中国SaaS行业的已经形成了泾渭分明的阵营,包括创业公司、互联网巨头和传统软件转型三类。

其中,创业公司、传统软件公司更多参与相对细分的市场以获取壁垒;而互联网巨头们更多从IM协同功能入手打造平台化的生态系统,在自己核心应用的基础上重点发展第三方应用的开发,培育移动办公应用生态圈,形成所谓的“产业互联网”。

由阿里云发布《2018-2019中国SaaS市场洞察报告》显示,2018年中国49.6%的SaaS用户企业聚集在制造业、金融、电子商务、互联网服务、软件开发新五大行业,新五大行业多数与大数据有关。与2017年五大行业对比可知,SaaS行业“风口”发生迁移,逐步偏向数字化发展。

另一方面,由于资本寒冬的降临,不少传统大企业急需降本增效,同时顺应数据化、网络化的趋势,开始逐步接受拥抱SaaS,这对SaaS企业来说是新的机遇。

有报道称,旗下拥有和平饭店、上海国际饭店和锦江之星的锦江集团早在2010年就采购了统一管理3000多家酒店的软件,而从2016年开始,他们逐渐转向采购标准SaaS产品。其时任高级副总裁张兴国预测,2019年,80%以上的酒店企业都会开始采购SaaS应用。

万达集团也在2015年启动了“SaaS服务专项策略”,有节奏地推进公司各业务的SaaS转型。

毫无疑问,未来中国的SaaS产品会进一步垂直细分,而为了争夺更大型的用户,SaaS定制化服也会不断发展壮,潜在的巨头会趁这一波“产业互联网”发展之势,逐渐成长为新的独角兽企业。

FUS 2019年度企业服务产业创新峰会诚邀您来

除了SaaS领域,企业服务市场还蕴藏着巨大的发展潜力。

2019年,企业服务领域的哪些趋势必须关注?中国的企业服务企业能否迎头赶上欧美企服巨头企业、坐拥百亿市值?这个领域,是否还有未开发的“处女地”?企业的真正需求到底是什么?

由猎云网主办的“FUS 2019年度企业服务产业创新峰会”,在这企业服务领域冉冉升起之时,邀请业内重磅嘉宾,共同为您带来“服务创新”的新解读,寻找领域发展新机遇。

届时,SaaS到底是“死了”还是“活着”,我们相约沪上,一起探讨。

最后,记得关注微信公众号:镁客网(im2maker),更多干货在等你!

硬科技产业媒体

关注技术驱动创新

IT

电子商务

薛定谔

融资

阿里云

IT

电子商务

薛定谔

融资

阿里云

微信ID:im2maker

微信ID:im2maker

长按识别二维码关注

长按识别二维码关注