7年布局、涉及资金逾330亿美元,软银“出行帝国”再升级

软银誓要做世界上最大的股东。

近几年来,在不断的竞争与吞食之后,包括滴滴、Uber、Ola等在内的网约车巨头格局已经初步完成。与此同时,自动驾驶领域的梯队分级也渐渐明显,而新能源汽车市场内的新玩家也是层出不穷……

表面上看来,这些企业在各自领域内展开竞争,有必要时甚至会出现吞并收购的行为,而在背后,其中部分企业却被同一家公司所操控着。可以说,在多年的谋划下,这家公司已经成为了全球出行的“霸主”,它的名字叫做“软银”。

提出“群战略”,立志做世界上最大的股东

1999年,彼时的软银还是一家不起眼的小公司,头发还没有发白的孙正义提出了一个“群战略”目标,立志打造一个纯持股公司的组织形态。

孙正义的构想中,他不想每天因为战斗而让自己疲惫不堪,也不想自己做各种各样的事业,却不能做到“拔尖”。因而,他选择了另一种方式。

“我们的公司不能由那些在世界上已经失去竞争力、失去锋芒的公司组成,而应该由那些在各自的领域位居第一的公司组成。”孙正义在一次演讲中提到。“所以我提出了群战略,要成为世界上最大的股东,这是我的目标。”

想必20年前应该没有很多人看好孙正义的这一战略规划,然而在20年后的现在,他以一种非常成功的姿态打造了自己的“全球企业集群”。

截至目前,软银的“企业集群”已经覆盖了多个目标领域,包括物联网、机器人、人工智能、电商、出行共享、保险/支付、健康等等,遍布中国、美国、英国、印度等多个国家。

其中就近几年的投资表现来看,软银在出行领域可以说是频频出手,更是推动打造了数个出行Top 1公司,封它为“出行霸主”一点都不过分。

连番投资、设立基金……软银从网约车出发打造“出行集群”

自2013年开始,以往并没有将出行领域看做重点的软银逐渐改变了自己的策略,开始将这一市场提上重要日程。那一年,软银资本出手投资了两家出行公司,分别是从事P2P用车的Flightcar和“网约车鼻祖”SideCar。

虽然在这之前已经在全球投资了诸多公司,甚至通过投资阿里巴巴创造了投资史上的一个神话,但在出行投资领域还稍显“稚嫩”的软银也不免会踩到坑,交上几笔学费。譬如SideCar,虽然是“共享出行”理念的提出者,在技术创新上也有所建树,但是依旧没有敌得过来自对手Uber、Lyft的“烧钱”策略,最终只能看着用户转投对手平台。即使后来转向送货市场,SideCar也没有能够走出困境。

当SideCar苦于求生的时候,作为投资者的软银在干什么呢?它正在出手投资其他的网约车公司,并且领投或跟投多轮融资,直接参与造就了数家网约车霸主,其中包括国内的滴滴、印度的Ola、马来西亚的Grab和巴西的99等。至此,软银完成了在网约车领域的布局,在某种程度上平衡着各家在全球的市场增速与占比。

看到软银的投资手笔,或许有人会发出疑惑,为什么软银没有遵循“不同时投资竞品”这一普遍规则,反而一出手就投资了数家属性相同的公司?

针对这一点,从投资人的角度来看,一连投资数家同属性公司,首先代表着他对于这一行业的看好。至于为什么投资多家,或许是为了做到“不把鸡蛋放在一个篮子里”,亦或是让获投公司进行一定程度上的竞争,形成一种所谓的“赛马效应”。

不过于软银而言,以上只有一点说对了,那就是它对于行业是非常看好的。至于违背“不同时投资竞品”这一规则,这或许跟孙正义的未来交通愿景有关,他希望在交通出行方面投资各个领域的头部初创公司,从而建立一个初创公司集群,让它们之间“可以相互协作”。

这一交通愿景显然是不能仅仅依靠网约车公司来实现的,也因此从2016年开始,软银渐渐开始涉足其他出行领域,覆盖自动驾驶、人工智能、传感器、高精地图等等,正式开始践行“Mobility AI群战略”,实现AI在移动出行领域的应用。

与此同时,为了更好地推进自己的“群战略”,软银于2017年联合沙特主权基金以及一众私募基金成立并正式推出愿景基金,专注于科技领域。今年,软银也已经成立一支新的愿景基金,专用于人工智能领域的投资。

智能风口来临,软银“出行帝国”二度升级

于软银而言,网约车市场是其勾勒出行版图的切入口,是“出行帝国1.0版本”。然而随着智能时代的来临,该1.0版本的“看头”也逐渐黯然失色,自动驾驶、新能源等新兴市场开始兴起,因而1.0版本也到了该升级的时候了。

2016年,在网约车版图稳步前进的时候,软银开始向自动驾驶、人工智能等领域伸手,第一个对象就是日本自动驾驶公司Advanced Smart Mobility。投资之后,双方成立了一家无人驾驶巴士合资公司SB Drive。直至目前,该公司已经同百度、Navya等达成无人小巴研发合作,相关产品正处于路测进程中。

但依照软银的野心,这样显然是不够的。同属性公司之间相互协作,想必这并不是软银所想要的画面,既如此,产业链上下游、周边设施等公司也得纳入麾下。

落实到具体的投资方面,诸如激光雷达公司innoviz、高精度地图公司Mapbox、出行数据服务商极奥科技、通用自动驾驶部门Cruise、无人配送公司Nuro等已经成为软银“出行版图”的一部分,实现了核心芯片、传感器、自动驾驶技术研发/解决方案、应用落地场景的全覆盖。

其中引起业内轰动的案例即为软银对Cruise投资22.5亿美元,也是自动驾驶领域最大投资案。立足自动驾驶领域,Cruise的地位仅次于Alphabet旗下自动驾驶子公司Waymo。不过考虑到其背后通用汽车自身的整车制造能力和既有市场份额,未来Cruise与Waymo谁上谁下,还是一个未知数。

而除了投资现有的自动驾驶公司,软银还在推动网约车公司的自动驾驶业务。这方面,Uber在上市前夕将自动驾驶业务拆分成独立子公司,并引入了来自软银愿景等投资方的融资;滴滴自动驾驶业务也在本月初被独立拆分,背后的操盘手或许也是软银愿景。

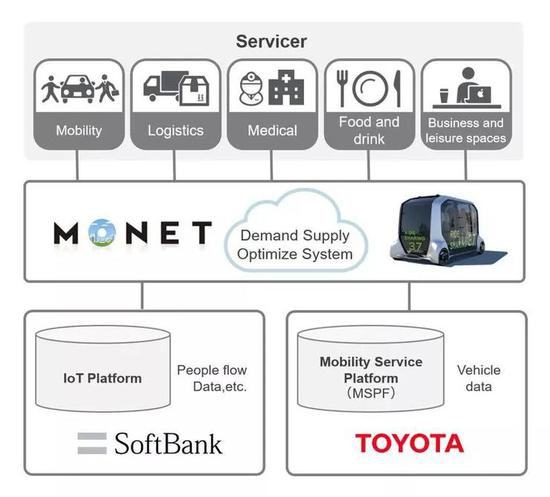

此外需要注意的是,虽然软银一直在对外投资,但也是留有后招的。除了在本国投资自动驾驶创企并成立合资公司,软银还在国内联合丰田合资成立新公司MONET,将前者的数据收集分析平台与后者的移动出行平台进行整合,提供按需出行服务、数据分析服务和自动驾驶出行服务的新型出行服务。目前,该公司已经引入了另外5家日本车企的战略融资,预计将于2020年推出基于e-Palette(丰田的一款全自动驾驶概念车)的自动驾驶移动即服务业务。

这之外,MONET还成立了一个以自动驾驶技术为基础的移动服务联盟“MONET联盟”,截止今年6月底已经吸纳了来自日本各行各业的共计276家公司,打造了一个名副其实的“日本自动驾驶国家队”。

从网约车到现在的自动驾驶生态,通过对外投资和内部自建,软银的出行版图正在一步一步的扩张中。历经数年的时间,软银的“出行帝国”已经从以网约车为主的1.0版本跨步走向以智能出行为主的2.0版本,而公司本身在出行投资方面也从稚嫩走向资深和老练。

2.0升级进行时,“大家长”软银如何实现“相互协作”?

截止到现在,就出行领域而言,软银牵涉的资金(不完全计算)已经超出了330亿美元。就产业细分属性来看,软银“出行生态圈”的内部结构已经是较为完善的了,技术研发、硬件生产、落地应用均囊括在内,各点(企业)之间存在竞争或协作关系。

前面提到,孙正义的未来出行愿景是集群内的初创企业能够相互协作,但这究竟是怎样的一种协作?

依据软银现在的“出行创企集群”举一个例子:围绕一家自动驾驶解决方案提供商,激光雷达公司可以提供传感器,技术研发公司可以输出技术,而网约车公司、货运公司以及达成合作的车企都能够成为客户群体。

然而现实真的如此美好吗?或许不然。

在“出行帝国”1.0版本中,四大网约车服务商的策略定制和市场扩张在某种层面上是受到软银影响的。Uber CEO达拉曾在接受采访的时候表示“要习惯软银大家庭”,对这句话的主流解读是软银已经成为一众网约车的“家长”,即意味着它们可能需要听从家长的指导。而另一件事也从侧面印证了这一说法——去年3月,Grab收购Uber的东南亚业务,在这之前不久,软银刚向Uber注入资金。

在“出行帝国”2.0版本中,软银能够继续将这套“协作方法”沿用下去吗?这个目前还很难说。以自动驾驶出租车为例,这一市场已经成为诸多厂商眼中的“香饽饽”,被视为接下来自动驾驶技术的主要落地场景之一。

在软银的“出行帝国”中,Cruise、滴滴、Uber均在这一块有着自己的想法,Uber更是已经面向普通消费者提供自动驾驶出租车服务。因为国界因素,在自动驾驶出租车落地上,彼此之间存在竞争的必然是Cruise和Uber,前者背靠整车厂商通用,技术也位列第一梯队,后者的优势则在于既有的网约车市场存量,以及在自动驾驶出租车业务上“先发”。各有优劣,竞争情况难免会出现,就是不知道作为“家长”的软银是否有这个能力来进行调解了。

最后,记得关注微信公众号:镁客网(im2maker),更多干货在等你!

硬科技产业媒体

关注技术驱动创新

产业

人工智能

技术

新能源汽车

阿里巴巴

产业

人工智能

技术

新能源汽车

阿里巴巴

微信ID:im2maker

微信ID:im2maker

长按识别二维码关注

长按识别二维码关注