科创板开市百日,AI公司为何迟迟没登陆?

AI公司们在犹豫什么?

在科创板开市百日之际,41家已上市的公司中,AI企业寥寥,当初“被炒作翘首以待”的AI企业们,全都没有出现在科创板的提交注册名单中,显得雷声大,雨点小。

当CV四小龙之一的旷视选择在香港上市,可以说是给设立不久的科创板浇了一盆冷水,面对为新技术而设的科创板,AI企业在犹豫什么,是有苦难言,还是蓄势待发中?

AI企业的科创板速度太慢?

回顾科创板诞生到首批企业上市,可以说速度飞快。去年11月科创板被首次提出,今年3月证监会发布“设立科创板并试点注册制主要制度规则”,7月份的时候,首批25家科创板企业正式进入挂牌交易阶段。

截止到11月4日,共有41家企业登陆科创板,至少半数企业都隶属于半导体领域,涵盖材料、分立元件和集成电路设计等各个产业链环节。其中,凭借化学机械抛光液和光刻胶去除剂两大招牌,安集科技开盘当天就收获了涨幅超400%的“第一股”名号。

相较之下,科创板少有AI企业的身影。科创板设立的目的就是推动科技产业,但作为近年来大热的科技产业,人工智能似乎还差点火候。

但从坊间传闻来看,还是有不少AI企业在蠢蠢欲动:

云从科技将于明年上半年申请科创板上市,估值超230亿元。

云知声于今年7月16日进行了科创板IPO辅导备案。10月17日,据北京证监局披露辅导企业信息显示,辅导机构中金公司已提交第一期辅导报告。

今年5月,浪潮云董事长袁谊生表示,浪潮云在推动上市计划,上市地点会是国内科创板。

但当初炒作呼声高的很多明星AI企业,在科创板开市三个月后,依然没有赶上这趟车,诸如旷视这样的CV公司,则是相对保守地选择了成功率更高的港股。

总的来看,AI企业的科创板速度还是比较令人意外的。在目前已经上市的41家企业中,可以和AI挂钩,并被贴上科创板“AI第一股”的企业是视觉算法供应商虹软科技。

根据虹软的招股书,从2016年到2018年,其营收分别为2.61亿元、3.46亿元、4.58亿元,净利润则分别为8036万元、8633万元和1.58亿元。其在2018年,96.57%的营收均来自于手机行业,包括智能单摄、智能双(多)摄、智能单/双(多)摄、智能深度摄像解决方案,主要商业模式是通过计件软件授权获得许可使用费。

根据IDC统计,2018年全球出货量前五的手机品牌中,除苹果公司完全采用自研视觉人工智能算法外,其余安卓手机品牌三星、华为、小米、OPPO的主要机型均有搭载虹软科技智能手机视觉解决方案。

也就是说,虹软的主营业务和旷视以及商汤都有直接竞争,而且从虹软的营收以及大客户关系来看,他们在消费市场的视觉算法应用,走的更为成熟和稳定。

虹软选择了科创板并成功上市,对于其他计算机视觉公司来说,是表率,也是压力。但遗憾的是,科创板并没有出现前仆后继奔赴上市的计算机视觉公司。

AI企业在犹豫什么?

科创板设立之初,考虑到一些新技术企业早期研发投入高,在营收和盈利上也都相应放宽限制,这也被外界视为给AI公司亮绿灯,让他们获得国内上市的通行证。

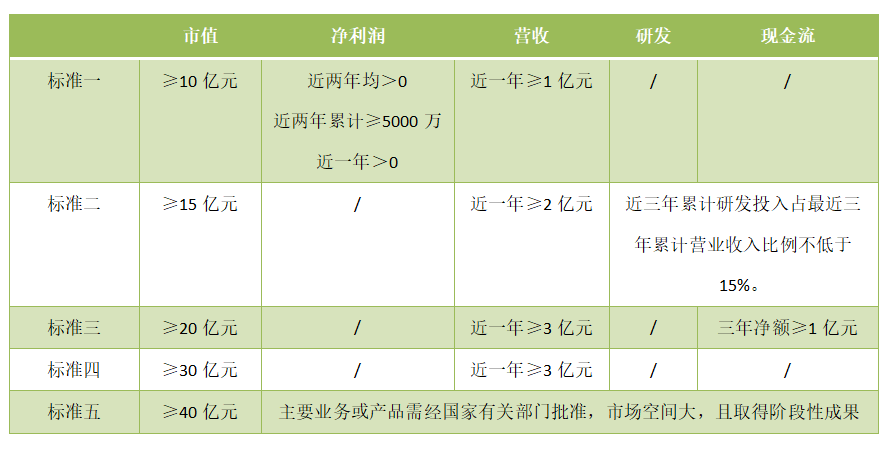

根据科创板的规定,有五种上市标准可供选择,其中除了标准一对盈利有硬性要求,其他都是考虑营收、研发投入、市值等综合因素,最大限度的放宽新技术公司走向二级市场的门槛。

从这个角度来看,还是蛮多企业符合的,但遗憾的是,被很多人期待的,一大批AI企业登录科创板的盛况并没有出现。

当前已经在科创板上市的公司大多都是选择了标准一,其中,虹软科技采取的标准四,天准科技采用的标准三,而所有科创板上市公司在上市的时候均处于盈利状态。

不知道是规律使然,还是巧合,这也意味着AI公司在盈利情况下,成功上市的可能性会更高。

对比之下,奔赴港股的旷视在2018年以及2019年上半年都处于亏损状态,在减去“优先股权公允价值变动”影响后,才于2018年实现了盈利。头部的CV公司在盈利数字上都要“大做文章”,更何况其他的AI公司。

不过,如果以非盈利状态在科创板上市,很难保证资本市场会买账,风险自然较高,而且即便是新技术企业,同样需要坚实的业绩来支撑高市场估值。所以,对于本身就处在快速成长阶段的AI企业来说,是否要冒这个风险登陆科创板,恐怕要审慎思考。

也有业内人士表示,AI独角兽们迟迟不上科创板,也是为了保住估值。股票上市后,如果企业估值提升,股东凭借手中的股份让手中资产迅速增值。但如果估值迅速下滑,股东退出必然会进一步削弱公司的股价。

而且和A股类似,科创板也设定了股份锁定机制,控股股东和实际控制人持有的股份上市后锁定3年;其他股东锁1年。对比之下,港股的锁定期只有半年。

另外,在资本市场仍然追捧AI的现状下,AI公司可以在一级市场上继续拿到大额融资,也不会着急上市,毕竟上市后,技术、商业模式都要公之于众,受到的监管制约也相应更多。

总的来看,AI公司业务涉及安防、移动终端等场景的,相比无人驾驶、AI医疗,在财报上的表现会更好,也更容易登陆科创板,举个例子,在已经被市场验证的云计算产业中,国内云计算初创企业的翘楚UCloud已经进入科创板提交注册环节,距离上市一步之遥。

登陆科创板,To be or not to be

在公开场合,不少AI企业负责人或多或少表态会考虑在科创板上市的可能,但真正付诸于行动的少之又少。除了上述提到的AI公司自身顾虑之外,科创板离“中国纳斯达克”的目标也还有点距离。

据某财经媒体观察:首批上市的科创板股票价格在经历了约半个月的大幅上涨之后,逐渐回落,随后上市的科创板股票,大部分上市首日的股价即为阶段高点。从交易活跃度来看,早期交易活跃,后期活跃度下降且趋于稳定,并且换手率总体呈下降趋势;从成交额来看也是持续下滑。

企业也好,投资人也罢,对科创板的信心不够,也处在观望的状态。

另外,如今的科创板,半导体占据半壁江山,而对于新兴的AI公司来说,是否能成功走到上市,是机会,也是挑战。

数据显示,截至8月29日,科创板已经受理152家企业提交的发行上市申请,其中人工智能及智能制造装备企业26家,占受理总数的17%,拟融资额合计约200亿元。

上海证券交易所总经理蒋锋蒋锋此前曾表示,将进一步提高科创板制度的包容性,创造条件,推动包括人工智能在内的红筹企业来科创板上市;落实科创板公司并购、重组、注册、试点,支持人工智能企业通过并购重组做大、做强、做优;进一步完善优化审核规则、标准和机制,支持更多人工智能企业来科创板上市。

政策一直在鼓励AI公司到科创板上市,但于AI企业来说,是否选择登陆科创板,是个难解的题,也是一环扣一环的故事,当技术成熟到可以落地到规模商业化的多元场景下,自然会给企业带来稳定的营收,乃至盈利,给二级市场的投资者更多的信心,而不仅仅是投机倒把的工具。

近日,上交所交出了科创板40多家企业的季度成绩单,在研发投入上,40家科创公司研发费用占收入比平均为13%,其中占比最高是虹软科技,达到了35%。

对于多数AI企业来说,都已到了中期寻求快速商业化落地发展的阶段,急需从更成熟的资本市场获得更多融资,以支持未来几年的业务扩张和持续不断的研发投入。科创板给了商业模式未成熟的企业,更多的缓冲期,如今,从现状以及政策趋势来看,今年内,势必会有计算机视觉领域的AI企业出现在科创板的注册名单中。

最后,记得关注微信公众号:镁客网(im2maker),更多干货在等你!

硬科技产业媒体

关注技术驱动创新

小米

技术

新兴

旷视

苹果

小米

技术

新兴

旷视

苹果

微信ID:im2maker

微信ID:im2maker

长按识别二维码关注

长按识别二维码关注