比亚迪“亮刀”、宁德时代“狂奔”,巨头荟萃的动力电池市场风云再起?

留给比亚迪乃至宁德时代的时间不多了。

比亚迪终于坐不住了。

近期比亚迪与丰田汽车合作的纯电动车研发公司正式成立,该公司计划个5月内正式营业,双方将携手共同开发纯电动车和动力电池。

而就在不久前,比亚迪首次对外发布了传闻已久的“刀片电池”,并且还现场上演针刺电池的“操作”,为展示电池的性能可谓想尽了办法。

更早一些,比亚迪还宣布成立弗迪公司,为的是在生产整车之外,拓展汽车核心零部件销售业务。值得关注的是,弗迪具体由5家公司组成,其中有一家主要负责动力电池的研发制造。

短短一个月内,又是“联姻”、又是重发布新品、又是成立分公司,比亚迪在纯电动汽车领域的野心昭然若揭,其中电池则是蓄谋已久的“大招”,这次比亚迪能追赶上宁德时代吗?国内这个云集一众电池巨头的市场又会有怎样的风云变幻?

这是令人好奇且期待的。

全军出击

“刀片电池将把自燃这个词从新能源汽车的字典里彻底抹掉。”王传福在“刀片电池”的发布会上亲口说出了这句话。

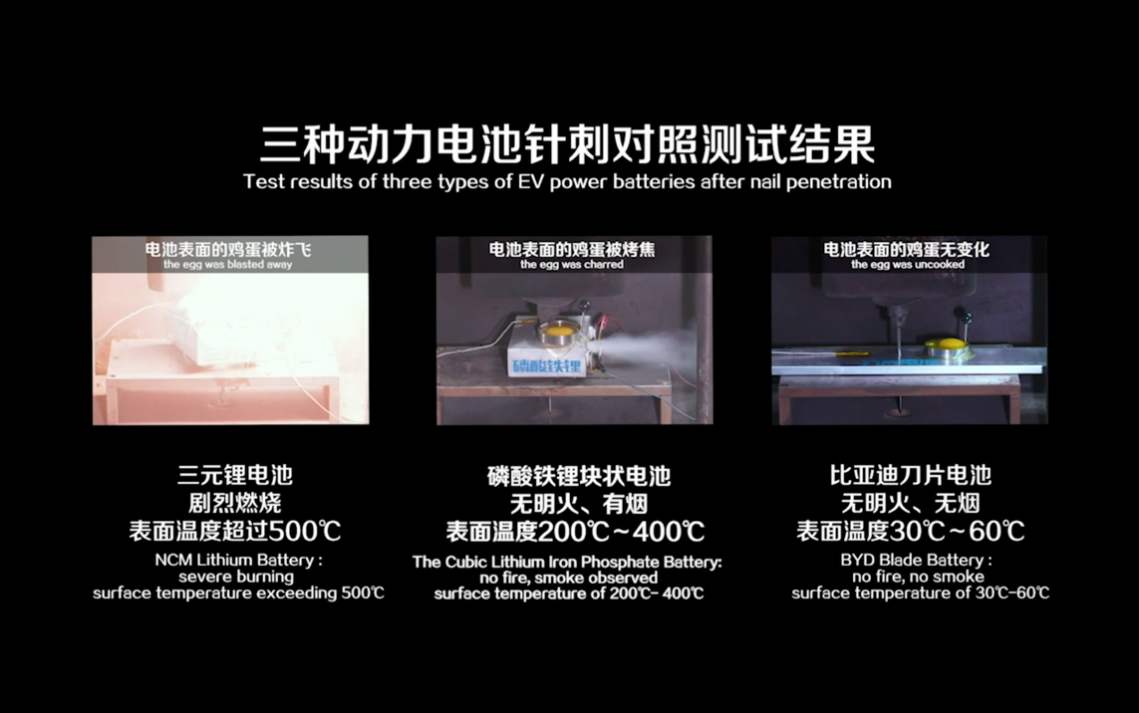

现场针刺电池的测试,也着实秀了一把刀片电池的实力。

测试的原理是这样的。目前电动汽车电池自燃问题频频被诟病,电动汽车的电池在遇到碰撞、电池短路或者尖锐物体刺穿等情况下,容易出现热失控,因此会发生车辆起火的自燃事件。

比亚迪现场测试针刺电池,刀片电池被刺穿后,没有像三元锂电池那样出现剧烈温度变化,也没有像磷酸铁锂块状电池出现冒烟现象,电池表面温度在30℃-60℃之间,安全性显露无疑。

在续航方面,比亚迪也信心十足。比亚迪副总裁兼弗迪电池董事长何龙表示,相较于传统电池,刀片电池的体积利用率提升了50%以上,这意味着在续航里程方面可提升50%以上,达到了三元锂电池的同等水平。

成本方面比亚迪透露,刀片电池的成本在0.6元/Wh。如果一辆电动汽车电池容量为100kWh的话,单车的成本将下降约2.5万元。

便宜、安全、续航里程又不差,就差吆喝整车厂“买它”的比亚迪显然想用这款电池改变整个动力电池市场的格局,扩大其动力电池的市场份额。

“现在大家所知道的几乎所有品牌,都在和比亚迪谈刀片电池的技术合作。”何龙这番话也证明比亚迪的发布会成效不错。

而要撬动市场,比亚迪的招数还不止这个重磅产品,其还宣布“弗迪系”全部核心技术和零部件将向整个新能源行业开放共享,让行业和消费者受益。

新品+开源,这次比亚迪可谓下了“血本”,而这也极有可能是最后的奋力一搏。

棋逢对手

动力电池是比亚迪的一大核心业务。2018年比亚迪就开始着手将旗下电池业务单独上市,彼时比亚迪董事长王传福定下的时间点是,在2022年前将电池业务拆分出去独立上市。

由此可见,比亚迪对于电池业务寄予厚望,广阔的动力电池市场也完全能够承载其偌大的野心。但这位国产汽车领域的大佬在动力电池领域的“上位之路”却遭遇了一个劲敌——宁德时代。

长久以来动力电池领域存在两条技术路线:磷酸铁锂电池和三元锂电池。比亚迪在2005年推出首款磷酸铁锂电池后,一直力推该技术路线,也在国内稳坐了数年动力电池老大的位置。

宁德时代成立于2011年,是从ATL(宁德新能源)的动力电池部门剥离出来的,与比亚迪坚守磷酸铁锂电池技术路线不同,宁德时代选择的是两条技术路线兼顾的方式。

2016年以前,电动汽车市场主要以客运车为主,而电动客运汽车几乎80%搭载的都是磷酸铁锂电池,虽然三元锂电池在电动乘用车上更受欢迎,但奈何市场太小。

2016年后国内电动乘用车市场崛起,在市场对高续航的追求之下,三元锂电池成为了主流技术路线,宁德时代就此崛起,成为了国内外多家车企的动力电池供应商,比亚迪也就此被拉下了第一的宝座。

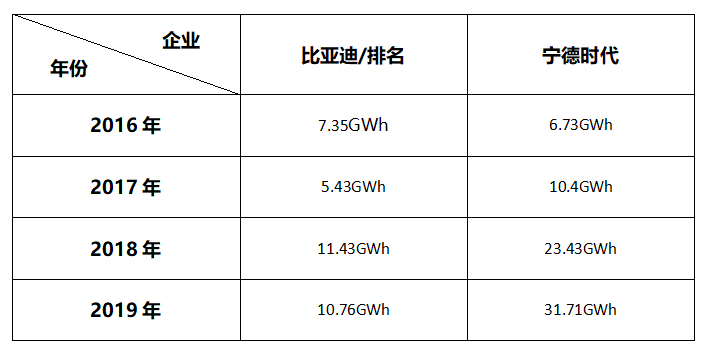

通过近年来电池装机总量的排名就能够看得出:

2016年比亚迪电池装机总量7.35GWh,排名第一,宁德时代以6.73GWh排名第二。

但在2017年至2019年期间,比亚迪排名被宁德时代反超,被拉下老大宝座的同时,电池装机总量与宁德时代的差距也越来越远。2019年,比亚迪电池的装机数量为10.76GWh,仅相当于宁德时代的三分之一。

眼看宁德时代成为了海内外各大电动汽车厂商的电池供应商,拿下了业内领导者特斯拉的订单,股价一路飙升,占据的动力电池市场份额越来越大,曾经稳坐第一的比亚迪如何能甘拜下风?

这是比亚迪而今“全军出击”的根源所在。那么问题就来了,这次比亚迪能追赶得上宁德时代吗?

我们从电池性能、产能、成本、合作厂商等几个维度进行了对比。

奋起直追

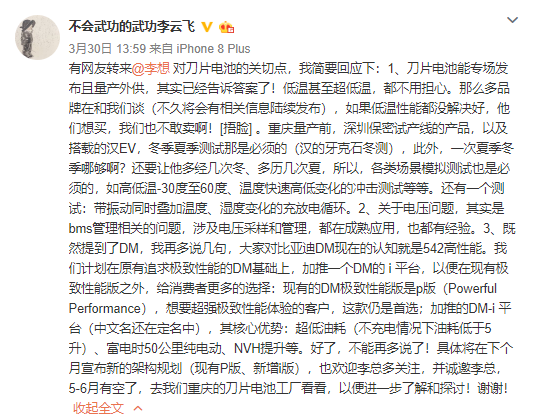

刀片电池一经推出后,理想汽车CEO李想就在微博上表示,磷酸铁锂电池在低温下的性能表现依旧是短板,而且磷酸铁锂电池的电压测量不够稳定,会扰乱控制策略,他认为,刀片电池最适合的还是中、低端的纯电动汽车以及南方的运营车辆。

李想的担心不无道理,毕竟电动汽车之前已经被诟病天气冷的冬天续航里程会缩水。不过对此,微博认证的比亚迪汽车销售副总经理@不会武功的武功李云飞回应道,自家已经解决了低温环境下的电池性能问题,还直言:“如果低温性能问题都没有解决好,也不敢卖。”

关于电压问题,他则表示,涉及电压采样和管理,都在成熟应用也有经验,并未透露更详细的信息。不过李想的观点也代表了部分整车厂的顾虑,最终刀片电池的性能究竟能否与三元锂电池一较高下,等搭载该电池的比亚迪“汉EV”推出后就可知晓。

关于刀片电池与三元锂电池的续航里程比较,前文已经提到,另外在CTP(无模组技术)层面,比亚迪和宁德时代都支持,只不过双方采用的解决方案不同。

成本方面,目前三元锂电池成本为0.8元/W,磷酸铁锂电池成本为0.65元/Wh,可见磷酸铁锂电池的成本更低。比亚迪推出的刀片电池成本价为0.6元/Wh,光大证券认为用了CTP技术方案之后,磷酸铁锂电池包的成本可低至0.57元/Wh。

而根据此前的数据,宁德时代的电池成本在2015年至2018年已经由最初的1.33元/Wh降至为0.76元/Wh,下降比例为42.86%,如果按照这一下降水准,刀片电池和宁德时代的电池成本如今或许相差无几。

在产能方面, 目前比亚迪动力电池工厂主要分布在国内五个地区,其中深圳和惠州工厂产能合计为16GWh,青海西宁工厂产能为24Gwh,另外其西安和长沙宁乡的电池工厂还在规划、建设当中,按照已拟定的产能计划,到今年年底比亚迪的动力电池产能将达60GWh。

而宁德时代目前有六大生产基地,合计规划产能超过200GWh。按照平安证券测算,截止2019年底,宁德时代的产能已经接近50GWh,此外为了扩大竞争优势,宁德时代还拟通过定增募资200亿元和发行债券100亿元,共计扩大产能97GWh。从规划产能方面来看,宁德时代是比亚迪的2.5倍,而从现有产能来看宁德时代也领先比亚迪不少,因而在产能方面比亚迪仍需要加快步伐。

此外从合作的厂商来看,比亚迪目前在电池方面的合作车企包括自己旗下汽车品牌系列、长安汽车、丰田汽车、奥迪以及理想汽车等。而宁德时代的合作车企包括上汽、吉利、宇通、北汽、广汽、长安、东风、金龙和江铃等品牌车企以及蔚来、威马、小鹏等,海外的合作伙伴有宝马、戴姆勒、现代、捷豹路虎、标致雪铁龙、大众、沃尔沃等车企。

合作厂商方面,比亚迪与宁德时代差距不小,要想真正撬动动力电池市场,还需要扩大更多的合作车企。但由于比亚迪自身也造电动汽车的缘故,与许多汽车品牌本身就是竞争关系,这对于其想要扩展电池市场份额是比较不利的。

总而言之,比亚迪还需要在多个方面狠下苦功,但从整个产业来看,留给比亚迪乃至宁德时代的时间都不多了。

巨头激战

根据高工产研锂电研究所(GGII)调研数据显示,2019年中国动力电池出货量为71GWh,同比增长9.4%。相对应的2019年中国动力电池市场规模为710亿元。渤海证券认为,到2021年,我国动力电池的出货量将达158GWh,动力电池市场规模将超过3400亿元。

巨大的中国市场俨然是一个抢手的“香饽饽”,除了比亚迪和宁德时代之外,国外的动力电池企业LG化学和松下也对中国动力电池市场虎视眈眈,甚至早已经出手。

去年下半年LG化学先后与吉利汽车、美国通用汽车成立合资公司,为两家车企提供动力电池,去年年底其还与特斯拉达成合作为特斯拉国产Model 3供应动力电池,初定供货量为12GWh。

与此同时,LG化学早在南京建设了电池工厂,并且目前位于南京滨江开发区的第二个电池工厂也正在建设过程中。在动力电池业务一直不断投资还未盈利的LG化学,显然准备好了在中国市场大干一场。

而松下早在苏州、大连建成了电动工厂且已经投产。

根据媒体报道,今年2月中国动力电池装机量排名,松下和LG化学紧随宁德时代之后分别排在第三、第四,而比亚迪跌出前三位居第四。

巨星云集的中国动力电池市场,风云已起,决战即将打响。这不仅是中国市场的格局,更是世界动力电池市场变幻的缩影,究竟谁能笑到最后,我们拭目以待。

最后,记得关注微信公众号:镁客网(im2maker),更多干货在等你!

硬科技产业媒体

关注技术驱动创新

奥迪

宝马

小鹏

捷豹

深圳

奥迪

宝马

小鹏

捷豹

深圳

微信ID:im2maker

微信ID:im2maker

长按识别二维码关注

长按识别二维码关注