边减产边建厂,存储厂商很矛盾

饱汉不知饿汉饥

对消费者来说,今年无疑是买存储类产品的好时候,不管是内存还是硬盘,在今年的消费市场中价格都一再下探。让笔者都产生了“先不着急买,说不定还能再降点”的思考。

价格的崩盘反应了行业的低迷现状,DRAM芯片以及NANDFlash闪存市场从2022年下半年开始迎来了持续寒冬,截止目前为止都没有明显活络现象,大多品牌只针对订单需求购货。

此前,美光、西数、三星等厂商都已经宣布了减产计划以消化现有库存。

但在减产的同时,各家存储厂商却又在计划投建新厂扩产,可以说十分矛盾。

DRAM价格止跌,扩产备战

根据TrendForce集邦咨询的研究显示,今年第一季DRAM产业营收约96.6亿美元,季减21.2%,已续跌三个季度。出货量方面仅美光有上升,其余均衰退;平均销售单价三大原厂均下跌。

但随着几家存储厂商的减产带动市场消化库存,目前PC、智能手机所用的DRAM内存芯片价格已经基本止跌,这也是DRAM市场12个月以来的首次止跌。

结合知名存储设备制造商威刚董事长陈立白在6月初接受采访时的发言,他认为DRAM芯片的现货价格将在本季度触底,后续可能反弹。

与此同时,当地时间6月22日,美光宣布将在印度投资8.25亿美元新建一座芯片组装和测试工厂,将专注于DRAM和NAND产品的组装和测试制造,以满足印度国内和国际市场的需求。

威刚也计划在印度增建一座工厂,预计投资五、六千万美元,一年后投产。

笔者分析,现阶段的厂商建厂增产应该是预估到了行业的回暖趋势,新建厂在实际投产时恰好能够填补回暖后因减产而带来的产能不足,并吃下大量订单。

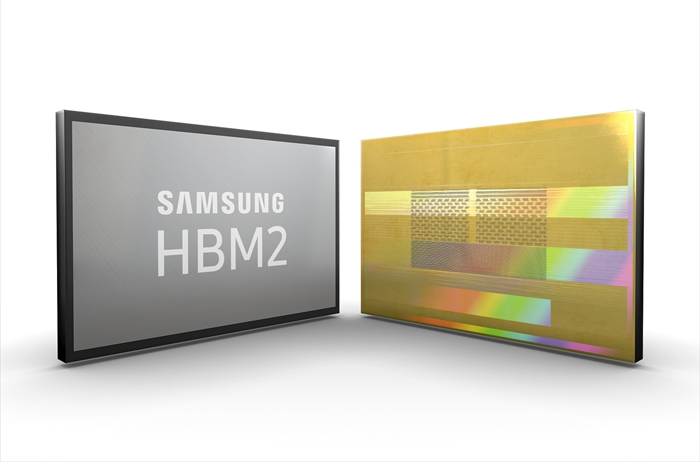

HBM持续火热,韩国瓜分蛋糕

与美光不同,同为存储大厂的三星看向了DRAM芯片的细分市场HBM。

HBM是一种高附加值DRAM产品,可实现高带宽,适用于超级计算机、人工智能加速器等性能要求高的计算系统。与DRAM不同,现阶段的HBM市场依旧面临供不应求的局面。

原因不用多说,AI人工智能引发的算力恐慌让NVIDIA英伟达的AI计算卡一夜成为科技圈宠儿,而作为其关键组件的HBM内存也同样迎来了需求大涨。其中,英伟达高端GPU H100、A100主采HBM2e、HBM3,HBM内存渗透率接近100%。

TrendForce集邦咨询预估2023年HBM需求量将年增58%,2024年有望再成长约30%,至2025年,有望年均增长45%以上。

而现阶段全球HBM市场占有率最高的为SK海力士,占比近50%,而根据韩媒《亚洲日报》的消息,占40%份额的三星正在准备批量生产HBM3(16GB和12GB)产品,并计划于下半年推出较HBM3容量更高性能更强的下一代HBM3P产品。

不出意外的话,HBM市场将主要由韩国企业瓜分。

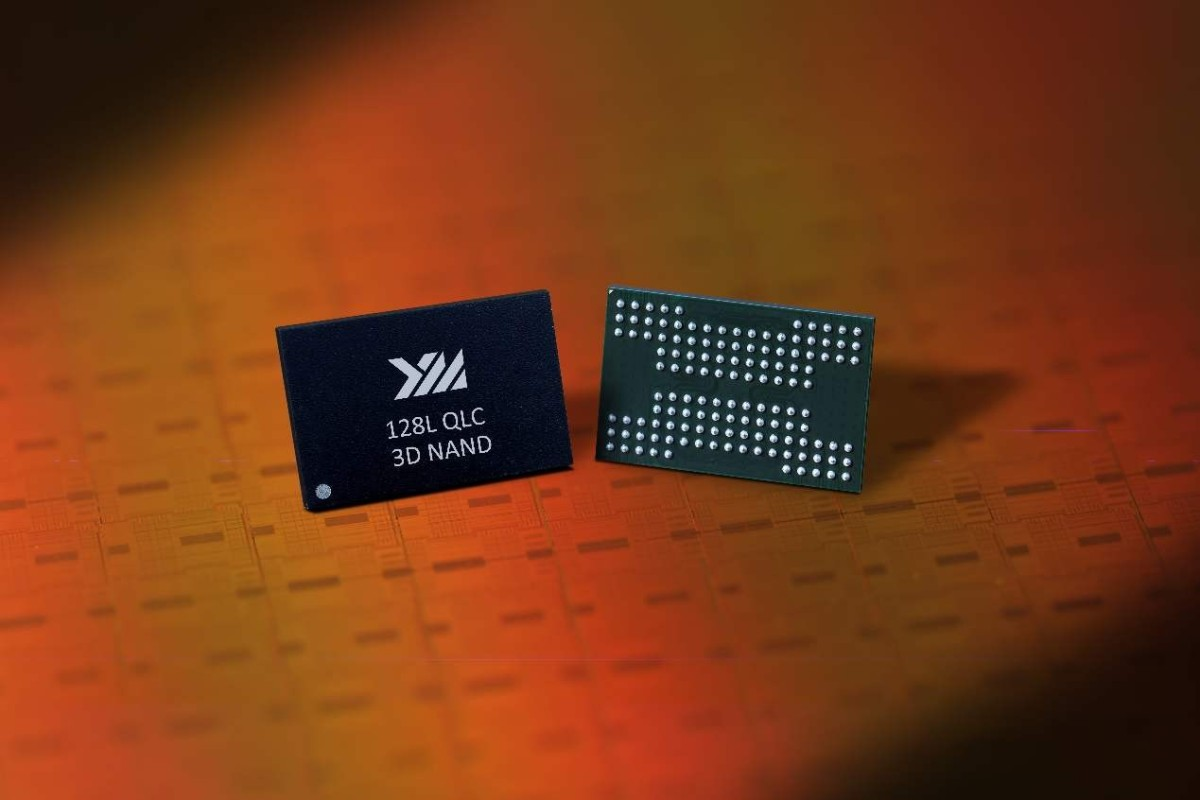

国产进军NAND市场,减产止血难纾解

相比于玩家不多的DRAM和HBM,NANDFlash闪存市场就有些困难了。

随着长江存储等国产品牌的入局,NAND闪存以及对应的SSD固态硬盘的价格可以说一路走低。

以高性价比迅速占领市场的策略,以及不错的性能和质保,带来了不错的用户认可度。也让原本就面临库存积压的国外厂商雪上加霜。

陈立白表示上游原厂供应家数多,造成库存过多问题非短期可纾解,预料上游原厂亏损情况严重,会加大减产行动。

长江存储首席运营官程卫华也曾表示,得益于智能手机、服务器和个人电脑制造商的需求订单,全球NAND闪存市场的供需将在今年下半年达到平衡。

同时,笔者也认为受益于AI服务器出货量的增长,未来在数据中心、企业服务器集群中应用的存储设备也会让NAND闪存市场有所受益。

写在最后

需要注意的是,为了巩固美国在半导体领域的领导地位。美国商务部针对此前的《CHIPS和科学法案》进行了更新,限制中国与半导体产业供应链的联系。

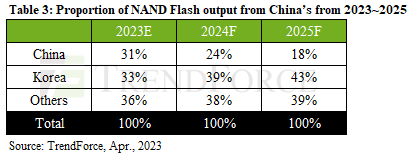

根据TrendForce集邦咨询的预估,受到新法案的影响,中国在全球DRAM产能中的份额将同比下降,NAND闪存产能到2025年预计将从31%降到18%。

而受到科技厂商青睐的印度则可能在之后迎来半导体市场需求和规模的快速提升。只是希望各家厂商不要重蹈小米的覆辙了。

本文作者:Visssom,观点仅代表个人

最后,记得关注微信公众号:镁客网(im2maker),更多干货在等你!

硬科技产业媒体

关注技术驱动创新

IP

寒冬

手机

服务器

运营

IP

寒冬

手机

服务器

运营

微信ID:im2maker

微信ID:im2maker

长按识别二维码关注

长按识别二维码关注