光刻胶产业深度报告!看懂光刻技术核心材料国产替代 | 研报精选

半导体制造核心材料,国产替代突围在即。

光刻技术,特指在集成电路制造中,利用光学-化学反应原理和化学、物理刻蚀方法,将电路图形传递到单晶表面或介质层上,形成有效图形窗口或功能图形的一种工艺技术。

包括我们熟知的极紫外光刻技术(EUV)在内,光刻技术已经在大规模集成电路的制造过程中被广泛使用,工艺的先进程度决定着芯片的最小特征尺寸。

而光刻胶作为光刻工艺中最核心的耗材,其性能更是决定着光刻质量。这是一个技术门槛颇高的行业,主要由日本、美国的企业把持,而国产化率则相对较低。

随着近年来中国半导体产业掀起了一股国产化替代的浪潮,国内企业也开始加速高端光刻胶产品研发。

在近期国投证券发布的报告《高端国产替代系列--光刻胶:半导体制造核心材料,国产替代突围在即》一文里,分析师从多个角度介绍了光刻胶国产化最新进展。

以下内容为报告重点内容节选:

一、光刻胶是光刻工艺的关键材料

光刻胶是利用光化学反应,经光刻工艺将所需要的微细图形从掩模版转移到待加工基片上的图形转移介质,是光刻工艺得以实现选择性刻蚀的关键材料,被广泛应用于光电信息产业的微细图形线路的加工制作。

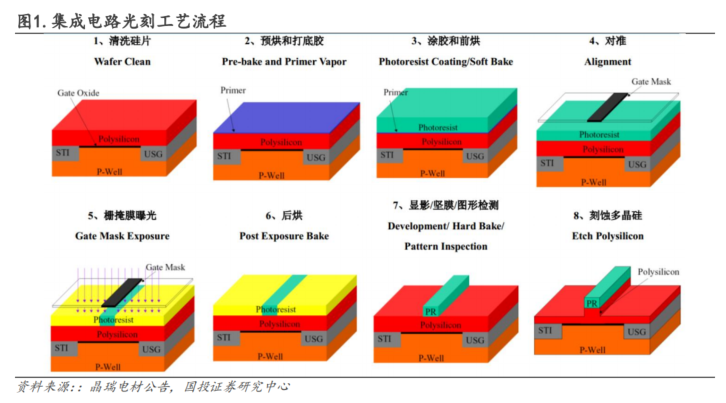

在大规模集成电路的制造过程中,光刻和刻蚀技术是精细线路图形加工中最重要的工艺,占芯片制造时间的40%-50%。以集成电路为例,光刻工艺的过程可概括为涂胶、曝光、显影等环节。

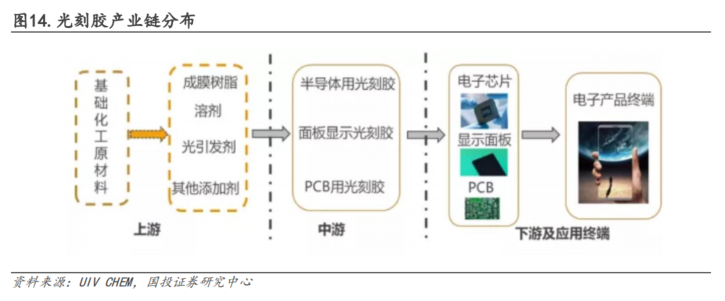

光刻胶按照下游应用领域不同,可分为半导体光刻胶、PCB光刻胶和显示光刻胶。其中PCB光刻胶的技术难度相对较低,半导体光刻胶的技术壁垒最高。

光刻胶配套试剂是光刻工艺中与光刻胶配套使用的湿化学品,主要包括增黏剂、稀释剂、去边剂、显影液、剥离液等。大部分配套试剂的组分是有机溶剂和微量添加剂,溶剂和添加剂都是具有低金属离子及颗粒含量的高纯试剂。

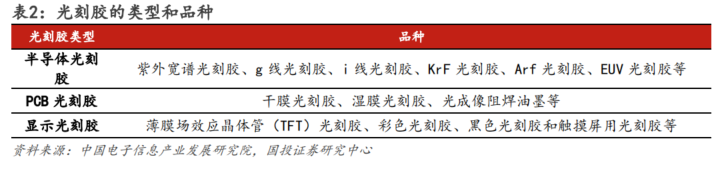

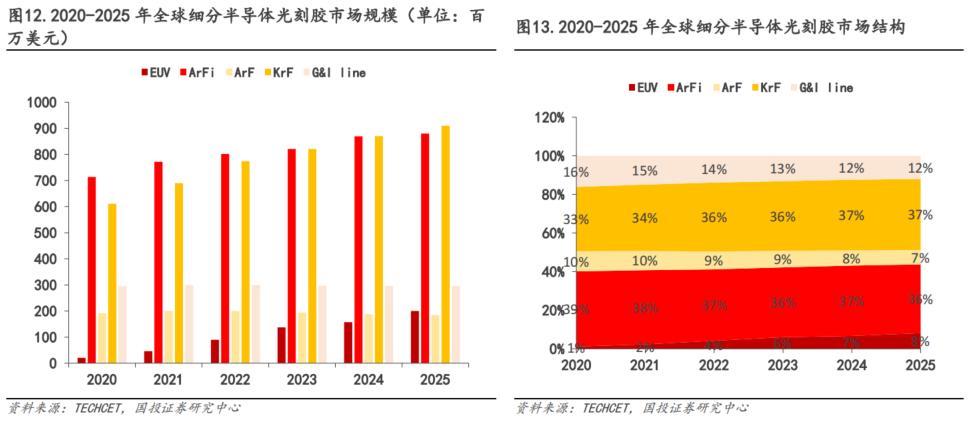

目前,全球光刻胶市场有望突破百亿美金,国内市场增速高于全球。随着5G、智能家居、物联网、大数据等领域的快速发展以及时代信息化的推进,半导体、显示面板和PCB等光刻胶下游应用的需求逐步提升。

据Data bridge和HDIN Research数据显示,2021年全球光刻胶市场规模为91.8亿美元,预计2022-2027复合增长率(CAGR)为5.4%,至27年市场规模达122.5亿美元。

在市场需求增长及国产自主化政策推动下,叠加产业转移等因素,我国光刻胶市场规模加速扩增,2021年国内光刻胶市场规模为93.3亿元,同比增长11.07%。预计2023年我国光刻胶市场规模将达到109.2亿元,同比增长10.78%,高于全球平均水平。

整体来说,半导体光刻胶市场增速高于整体市场,国内市场规模增速远高于全球。其中全球市场前三大应用占比合计超75%,国内市场中PCB光刻胶仍占主流。而半导体光刻胶市场中以ArF份额最高,EUV增速最快。

二、光刻胶产业链高壁垒,多环节亟待突破

1、供给端:上游原材料壁垒高、自给率低,国产化需求迫切

光刻胶主要由树脂(Resin)、感光剂(Sensitizer)、溶剂(Solvent)及添加剂组成。从成分来看,光刻胶含量成分占比分别为溶剂0-90%、树脂10%-40%、感光剂1%-8%、添加剂1%。

从成本来看,树脂占光刻胶总成本的比重最大,以KrF光刻胶为例,树脂成本占比高达约75%,感光剂约为23%,溶剂约为2%。根据南大光电公告,在ArF光刻胶中,树脂以丙二醇甲醚醋酸酯为主,质量占比仅5%-10%,但成本占光刻胶原材料总成本的97%以上。

具体来看,树脂是光刻胶原材料的最核心成分,成本价值量占比最高。而高端光刻胶对树脂性能要求更高,各类光刻胶树脂难以通用。

总体来说,半导体光刻胶单体合成技术难度大,稳定性、纯度要求高,价格贵。

高端光刻胶原料进口难度高,国产替代需求紧迫。全球范围内光刻胶原料大厂主要来自日本,一类是自产树脂的光刻胶厂商,如信越化学、杜邦;另一类是专门生产原料的生产商,如光刻胶树脂厂商:东洋合成、住友电木、三菱化学等。

光刻胶光引发剂厂商包括:巴斯夫、黑金化成、台湾优禘、国内的强力新材等。

因此对于国内光刻胶厂商,实现高端光刻胶突破,需先解决原料稳定供应难题。

2、制造端:高端光刻胶产品配方技术复杂,研发投入大,制备要求高

光刻胶由分辨率、对比度、敏感度、粘滞性黏度、粘附性、抗蚀性和表面张力等参数指标评估。

壁垒一:配方复杂,无法通过现有产品反推配方,不同光刻胶配方差异大。

光刻胶是一种经过严格设计的复杂、精密的配方产品,由成膜剂、光敏剂、溶剂和添加剂等不同性质的原料,通过不同的排列组合,经过复杂、精密的加工工艺而制成,是一项经验型学科,无法通过现有产品反向推断原材料配方。

以EUV光刻胶为例,EUV光刻胶有多种技术方向,如有机无机杂化体系、将酸敏感基团引入聚合物主链等。国内目前能同时达到具有高灵敏度、高分辨率、低LWR(线宽粗糙度)且成本较低、易于工业化生产的EUV光刻胶体系还在研究阶段,未量化生产。

壁垒二:前期研发投入高昂,高端光刻机设备进口受限。

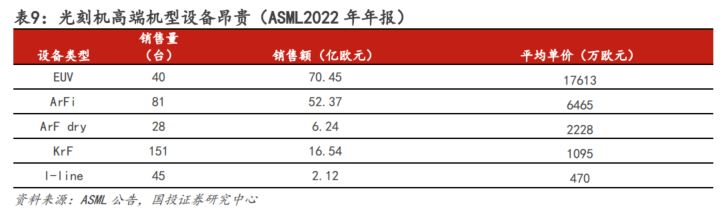

光刻胶研发费用高,设备支出投入巨大。光刻胶厂商需要购买光刻机用于内部配方测试,根据验证结果调整配方。

根据2021年晶瑞电材公告,单一台ArF光刻机需支出1.5亿元,设备总支出为3.4亿元。根据国际光刻机巨头ASML公告,2022年ASML公司单台EUV光刻机平均售价在1.76 亿欧元,ArFi浸没式光刻机平均售价在0.65亿欧元。

另一方面,高端光刻机依赖进口,影响产品研发进度。自2019年12月瓦森纳协议修订以来,美国、日本等成员国对我国半导体出口一般按照N-2原则审批,即比最先进的技术晚两代。

根据半导体产业纵横的数据,光刻机国外厂商的交期是3~5年,不确定性增加。国内进口高端光刻机受限,阻碍了和光刻机相配套光刻胶的研发突破。

壁垒三:产品稳定性难控制和洁净度要求高。

高端光刻胶的制备过程需要严格控制产品稳定和金属杂质含量。光刻胶生产工艺采用分步法以保证各生产批次间的稳定性。

3、需求端:半导体光刻胶品类需求多,导入认证周期长

芯片制程越高,所使用的光刻胶品类越多。

集成电路为多层结构,相同层的工艺方案没有规定一致,因此不同的制造厂会采用不同的光刻方案。以鳍式场效应晶体管(FinFET)的半导体逻辑器件为例,从下到上每一层的图形实现都需要依赖不同的光刻技术,从而需要不同的光刻胶。

三、晶圆厂扩产+制程升级,驱动国内市场需求扩增

半导体光刻胶广泛应用于汽车电子、MEMS、存储IC、逻辑IC等制造过程,芯片制程节点提升带动高端光刻胶需求。

随着半导体景气周期提振,稼动率提升将拉动光刻胶等半导体材料需求。1、下游手机、可穿戴设备市场出货增长。2、客户端库存消化基本完成,代工晶圆厂逐步走出周期底。

除此以外,两大因素驱动国内市场需求扩增:

驱动因素一:晶圆厂产能扩张,半导体光刻胶用量增加。

随着产能建设规划有序推进,国内晶圆厂新增项目数领先。根据SEMI 2024年1月公布的《全球晶圆厂预测》报告,从2022年至2024年期间,全球将投入建设82个晶圆厂,预期中国将扩大其在全球半导体产能占比。中国大陆制造商预计2024年将展开18座新晶圆厂,产能年增长率将从2023年的12%提升至2024年的13%,中国台湾、韩国、日本预计自2024年起分别将有5座、1座和4座新晶圆厂投产。

此外,全球晶圆厂产能稳步扩充,国内晶圆产能比重进一步提升。根据SEMI预测,全球半导体制造商2026年将推升12寸晶圆厂产能至每月960万片(wpm)的历史新高。12寸晶圆产能经2021-2022年连续扩充后,2023年因存储、逻辑芯片需求疲软,扩张速度将有所趋缓。

驱动因素二:制程节点升级&先进制程多次曝光,光刻胶需求量价齐升。

随着单个芯片光刻胶用量增加,叠加先进制程芯片出货占比提升。

而制程升级带动光刻次数增加,单位面积光刻胶价值量提升。

另外,下游客户端导入及验证周期长,国产头部厂商具有自主替代先发优势。

四、半导体光刻胶市场海外垄断,国产化空间大难度高

全球光刻胶市场集中度高,日美韩等海外厂商垄断。2021 年全球光刻胶市场份额前五名依次为东京应化、JSR、信越化学、陶氏化学、富士胶片,合计占比 79.5%。

其中半导体光刻胶技术壁垒较高,日系龙头厂商技术领先,已实现高端光刻胶量产。东京应化、JSR、信越化学、住友化学、富士胶片、韩国东进、美国杜邦已覆盖所有不同曝光波长的半导体光刻胶类型。

目前我国半导体光刻胶的国产化率极低,且产品越高端国产化率越低。

但好消息是,多重因素助力国产化,国内光刻胶厂商加速突破。

优势一:国家政策支持,高端产品国产化突破势在必行。政府补助及大基金支持,助力行业产业化升级。

优势二:产业链上下游合作紧密,国产厂商寻求突破。首先,同步布局上游原材料端自研自产。其次下游晶圆厂需求互补,配合紧密。

优势三:夯实中低端g/i线光刻胶实力,持续发力高端。半导体光刻胶国产化率极低,在国产替代迫切需求下,光刻胶国内厂商大力投入高端光刻胶产业化,g/i线产品布局全面,积极布局并推进高端KrF、ArF光刻胶的研发送样。

最后,记得关注微信公众号:镁客网(im2maker),更多干货在等你!

硬科技产业媒体

关注技术驱动创新

半导体材料

工业

智能

智能家居

物联网

半导体材料

工业

智能

智能家居

物联网

微信ID:im2maker

微信ID:im2maker

长按识别二维码关注

长按识别二维码关注